2400억원 규모 CB 보통주 전환

주가 3만원 돌파하며 지분가치 상향

풋옵션 통해 엑시트 창구도 확보

[헤럴드경제=심아란 기자] 사모펀드(PEF) 운용사 크레센도에쿼티파트너스(이하 크레센도PE)가 포트폴리오 기업 서진시스템 투자에 대한 성과를 기대하고 있다. 메자닌 투자 이후 서진시스템은 주가 부침을 겪었으나 최근 에너지저장장치(ESS) 사업의 성장을 앞세워 기업가치를 높이고 있다. ESS 사업 인적분할을 추진하다 철회한 이후에 주가는 상승세를 나타내 크레센도PE의 보유 지분가치도 높아지는 추세다.

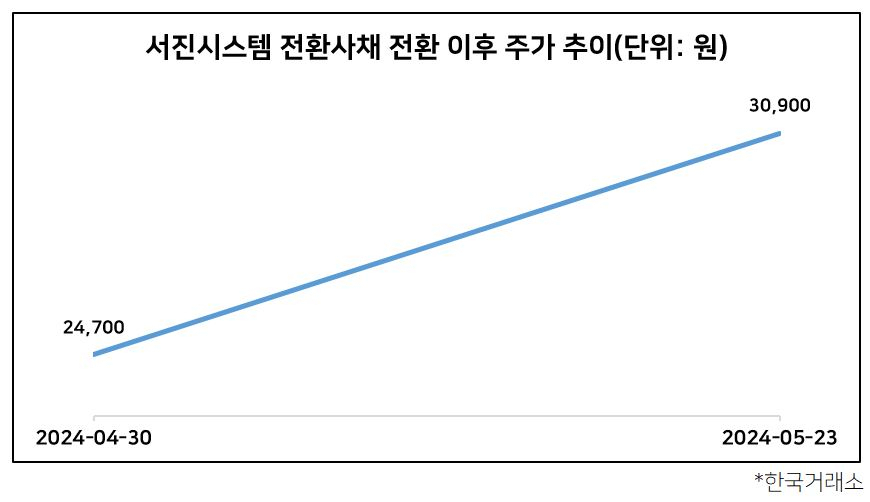

24일 한국거래소에 따르면 서진시스템은 전일 52주 최고가인 3만900원으로 장을 마감했다. 지난달 전환사채(CB)의 보통주 전환청구가 이뤄지며 대량의 신주가 발행됐으나 주가 희석 부담에서 벗어난 모습이다.

앞서 17일 기존 서진시스템 발행주식의 47%에 달하는 신주가 상장됐다. 지난달 30일 전동규 대표와 재무적투자자(FI)들이 총 3600억원 규모 CB의 주식 전환을 요청했다. 전 대표가 500억원어치 CB를 주식으로 전환했으며 나머지 3100억원은 FI 몫이다.

이 가운데 가장 많은 금액을 투자한 곳은 크레센도PE로 총 2400억원어치 CB를 주식으로 전환했다. 이로써 20.2%의 지분을 확보해 서진시스템 2대주주로 올라섰다. 최대주주인 전 대표 지분율 29.1%와 약 9%포인트(p) 낮은 수치다.

크레센도PE 외에 서진시스템 지분을 보유한 PE는 SKS프라이빗에쿼티, 대신프라이빗에쿼티, 한국투자프라이빗에쿼티 등이다.

PE들이 CB를 보통주로 전환한 시점 서진시스템의 주가는 2만4700원이다. CB의 보통주 전환가는 1만4500원, 2만3500원으로 주가 대비 일부 이익을 기대할 수 있는 수준이다.

무엇보다 크레센도PE를 포함한 FI들은 대표이사로부터 엑시트도 보장 받았다. FI는 전체 주식의 약 19%에 지분에 대해 풋옵션(매수청구권)을 행사할 수 있다. 행사가는 3만2000원으로 시가보다 높게 책정됐다. 풋옵션 가능 물량을 합산하면 총 3400억원으로 FI 모두 투자 원금 이상을 회수할 수 있다.

서진시스템은 CB의 보통주 전환으로 재무구조를 개선한 직후 ESS 사업부문 인적분할을 계획했다. 다만 인적분할 이후 남을 존속법인이 세전손실 상태로 상장적격성 실질심사 대상에 오르며 거래 정지로 이어졌다. 이에 서진시스템은 일주일 만에 인적분할 결정 철회하며 빠르게 거래를 재개했다.

경영 실적도 성장세를 보이고 있다. 서진시스템은 올 3월 말 연결기준 매출액은 3257억원, 영업이익 433억원을 기록하며 전년 동기대비 각각 72%, 117% 증가했다. 이달 에이스엔지니어링으로부터 684억원 규모 ESS 공급계약을 체결하면서 실적 개선 기대감도 높아졌다.

크레센도PE 입장에서 서진시스템 주가 제고되면 자본이익을 실현할 수 있으며 주가가 기대치에 미치지 못할 경우에도 풋옵션을 통해 엑시트가 가능하다. 크레센도PE는 2015년부터 4차례에 걸쳐 서진시스템에 투자를 진행했다. 2017년 코스닥 상장을 이끌고 베트남 공급망 구축에 기여했다. 현재 크레센도PE의 누적 운용자산(AUM)은 약 1조8000억원을 기록 중이다.

![정은보 “데이터 사업화 등 미래 먹거리 개발 박차…기업 밸류업 촉매돼 ‘코리아 디스카운트’ 해소” [투자360]](https://wimg.heraldcorp.com/content/default/2024/05/24/20240524050009_0.jpg)

![‘2일천하’ 삼성전자 또 하락…코스피, ‘엔비디아 훈풍’에도 2470대 제한 상승 [투자360]](https://wimg.heraldcorp.com/news/cms/2024/11/20/rcv.YNA.20241120.PYH2024112004230001300_R.jpg?type=h&h=120)

![같은 듯 다른 한동훈-이재명의 ‘민생 행보’…차별화 부각vs 건재 강조[이런정치]](https://wimg.heraldcorp.com/news/cms/2024/11/20/news-p.v1.20241116.c0694daec20a4e69907b3fb3c6434bbf_R.jpg?type=h&h=120)

![“한국, 이 정도라니” 일본·대만 합쳐봤자…플라스틱 온실가스, 어떻게 줄이지? [지구, 뭐래?]](https://wimg.heraldcorp.com/news/cms/2024/11/20/news-p.v1.20241119.2ba9cd7adeb24ee790914f0c7728e18d_T1.png?type=h&h=640)

![[르포] 전설의 용산 ‘용팔이’ 다 망했다…‘텅텅’ 뒤안길로 사라지는 전자상가 [부동산360]](https://wimg.heraldcorp.com/news/cms/2024/11/19/news-p.v1.20241119.aea56b1a2db84aa9b7b84e969cf2d1c5_T1.png?type=h&h=240)

![집 너무 안팔리자 아내가 꺼낸 말 “여보, 상가랑 아파트 바꿀까?”[부동산360]](https://wimg.heraldcorp.com/news/cms/2024/11/16/rcv.YNA.20241105.PYH2024110509190001300_T1.jpg?type=h&h=240)