[헤럴드경제=홍승희 기자] “시중은행 금리가 다시 특례보금자리론 금리 역전하고 있어요”(부동산 커뮤니티)

“금리가 더 오를 것 같아요. 해지 및 중도상환수수료 부담이 없는 정책대출을 미리 받는 것도 방법이에요”(은행 직원)

잠시 고개를 들었던 3%대 주택담보대출이 모습을 감췄다. 은행채 발행이 증가하면서 대출 금리가 뛰고 있는 것. 여기다 유동성커버리지비율(LCR)·예대율 등 각종 규제가 정상화됨에 따라 앞으로도 당분간 시장금리가 오를 수 있다는 전망마저 나오고 있다.

금리는 오르는 와중에 신규 주택 구매에 대한 수요가 되살아나면서 한동안 차주들 사이에서 ‘찬밥 신세’가 됐던 특례보금자리에 다시 사람들이 몰리고 있다.

3%대 주담대 자취 감춰…앞으로 더 오른다

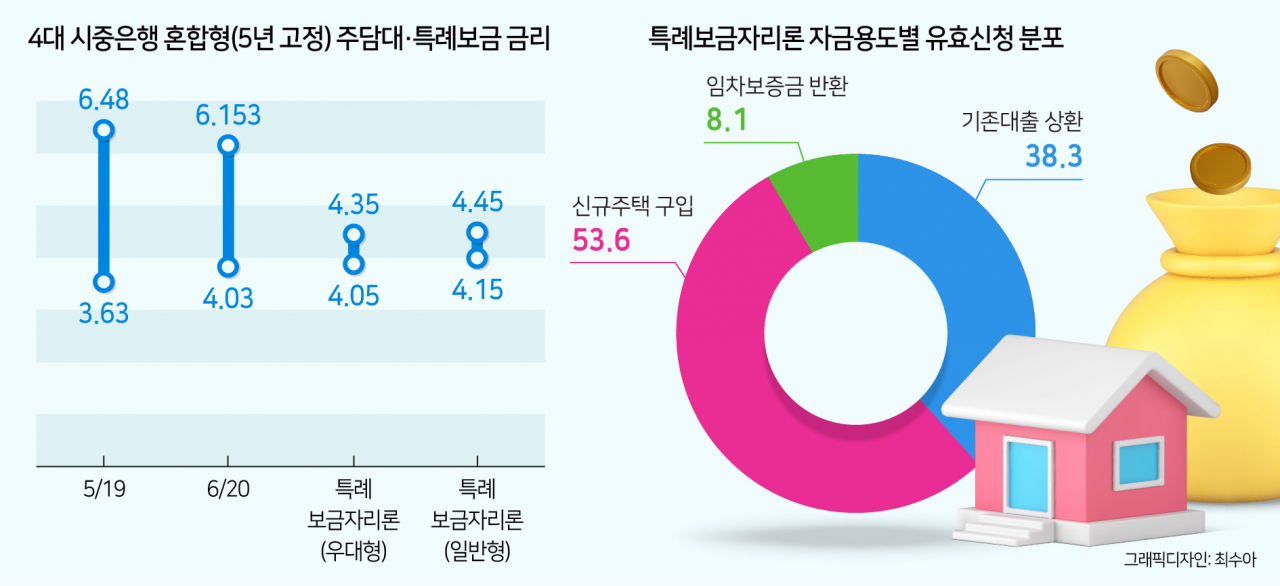

금융권에 따르면 지난 20일 기준 국내 4대 시중은행(우리·하나·신한·KB국민은행)의 고정형(혼합형) 주담대 금리 밴드는 4.03~6.153%에 해당한다. 한 달 전(3.63~6.48%) 대비 금리 상단이 0.3%포인트, 하단이 0.4%포인트 더 상승했다. 지난 달까지 주요 시중은행에서 쉽게 찾아볼 수 있었던 3%대 고정금리는 이제 볼 수 없게 된 것이다.

신규 코픽스를 기준으로 하는 변동금리 주담대의 경우 그 증가폭이 더 가파르다. 이날 기준 4대 시중은행의 변동형 주담대 금리밴드는 4.23~6.984%이다. 전달(3.8~6.032%) 대비 금리 상단이 0.952%포인트나 증가했으며, 금리 하단은 0.43%포인트 늘었다.

고정형 주담대의 금리가 인상된 건 은행채 발행이 늘며 은행채 금리가 상승 흐름을 보인데 따른 것이다. 금융감독원이 최근 내놓은 ‘5월중 기업의 직접금융 조달실적’에 따르면 지난달 회사채 발행은 22조5335억원으로 전월 대비 2조3787억원(11.8%) 늘었다. 이중 일반 회사채는 63.8% 감소한 반면, 금융채는 은행채를 중심으로 전월 대비 6조9336억원(57.5%) 증가해 18조9860억원을 기록했다.

채권은 가격이 내려가면 금리가 오르는데, 물량 제한 해제로 은행채 공급이 늘자 채권 가격이 내려간 것으로 풀이된다.

은행채 발행 증가세는 당분간 지속될 것으로 보인다. 금융당국이 92.5%로 완화했던 LCR 규제를 7월부터 12월 말까지 95%로 적용하기로 하면서 은행들의 자금 조달 수요가 커질 가능성을 배제할 수 없다는 설명이다.

부동산 매수심리 꿈틀…은행원도 “일단 특례보금 받으세요” 안내

하락세만 걸을 것으로 예상했던 주담대 금리가 상승 전환하자, 안정적으로 갈아탈 수 있는 특례보금자리론이 재부상하고 있다. 금리 상황이 불안정해지자 일단 언제든지 갈아탈 수 있는 정책대출을 받고, 상황을 지켜보겠다는 계산이다.

특례보금자리론의 경우 우대형은 연 4.05%(10년)∼4.35%(50년), 일반형은 연 4.15%(10년)∼ 4.45%(50년)의 금리가 적용된다. 저소득청년, 신혼가구, 사회적 배려층은 우대금리가 적용돼 최저 연 3.25%(10년)∼3.55%(50년)의 금리로 이용할 수 있다.

서울 시내 한 은행 대출창구 직원은 “앞으로 금리가 더 오를 것 같다며 특례보금자리론을 문의하는 고객들이 늘었다”며 “일반 고객의 경우 4%대 금리가 부담이지만 해지 및 중도상환수수료 부담이 없기에 시장 상황이 변화할 때 인터넷전문은행 등 금리가 낮은 상품으로 갈아타는 것도 방법이라고 안내 중”이라고 말했다.

이같은 현상은 아파트 매수 수요가 다시 늘고 있는 것과 무관치 않다. 한국부동산원에 따르면 6월 둘째 주(12일 기준) 서울 아파트 매매수급지수는 지난주(83.9)보다 0.7포인트 반등한 84.6을 기록했다. 지난 2월 넷째 주 66.3으로 저점을 기록한 뒤 3월 첫째 주부터 15주 연속 상승한 것이다.

이에 새로 주택을 구입하기 위한 대출이 전체 특례보금자리론의 절반을 넘은 상태다. 지난 달 말까지 이뤄진 유효신청 금액 기준으로 보면 신규주택 구입 용도 대출이 전체의 53.6%에 이르렀다. 기존대출 상환이 38.3%, 임차보증금 반환이 8.1%였다. 건수 기준으로 본 용도별 비중도 비슷했다.

![“父는 죽고, 친모와 결혼하고” 재앙같은 예언…당사자 아들의 기구한 사연[이원율의 후암동 미술관-오이디푸스 편]](https://wimg.heraldcorp.com/news/cms/2024/11/23/news-a.v1.20241122.6f410829d2e847798d1f6f02d6796a42_T1.jpg?type=h&h=240)

![연예인에 빠져…“24개월 할부로 사더니” 전부 쓰레기통 행 [지구, 뭐래?]](https://wimg.heraldcorp.com/news/cms/2024/11/25/news-p.v1.20241120.bf9d50d5065347f3ba37696b2898bb31_T1.jpg?type=h&h=240)

![집 너무 안팔리자 아내가 꺼낸 말 “여보, 상가랑 아파트 바꿀까?”[부동산360]](https://wimg.heraldcorp.com/news/cms/2024/11/16/rcv.YNA.20241105.PYH2024110509190001300_T1.jpg?type=h&h=240)