코스피 시총 10년간 86.05%↑…지수 상승폭의 2.46배

주주환원율 韓 28%…美 89%·개도국 38%·中31% 못 미쳐

“韓 코스피 주식수, 2010년 1월比 97% 증가…美 S&P500·日 TOPIX 5.6% 감소”

선진시장 美·日과 비교 불가?…“주요 신흥시장 간에도 코스피 상장률 최하위”

![10년간 韓 코스피 35% 오를 때 美 179%·日 156% ↑ [Bye 디스카운트, Buy 코리아]](https://wimg.heraldcorp.com/content/default/2024/02/07/20240207000670_0.jpg)

[헤럴드경제=신동윤 기자] 한국 증시 대표 지수인 코스피는 지난 10년간 돌고 돌아 사실상 제자리걸음을 하고 있었다.

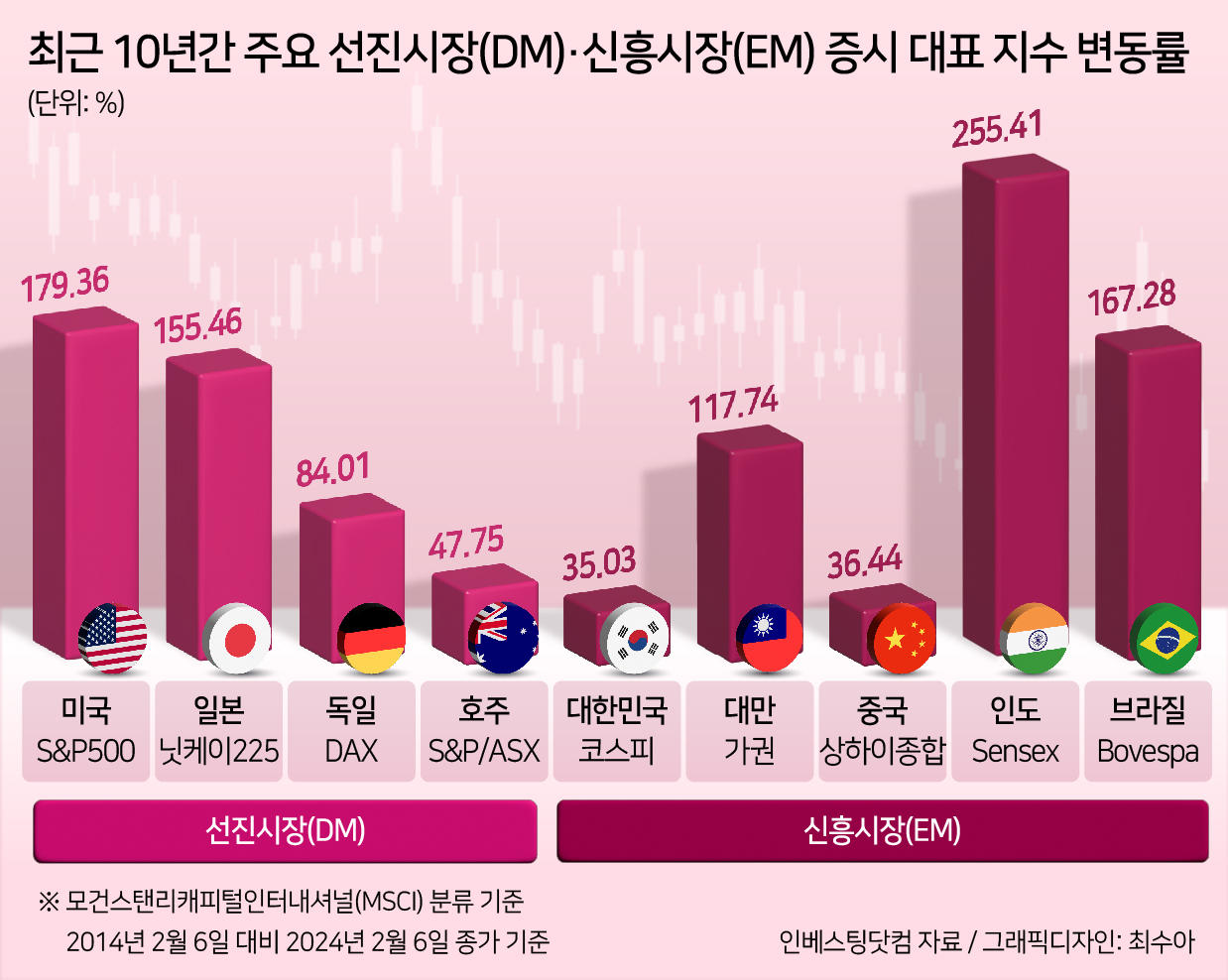

더 높은 투자 수익을 위해 개미(소액 개인 투자자)들이 눈길을 돌린 양대 시장으로 꼽히는 미국·일본 증시가 같은 기간 이뤄낸 성장세와 비교하면 국내 증시의 모습은 더 초라했다. 코스피지수가 1년에 3.5% 정도 상승하는 ‘저성장’의 늪에 빠졌던 지난 10년간 미국 스탠더드앤드푸어스(S&P)500지수와 일본 닛케이(日經)225지수는 각각 연평균 18%, 16% 수준의 수직 성장세를 보였기 때문이다.

코스피 시총 2배 가까이 커질 때 지수는 35% 상승에 그쳐

7일 헤럴드경제는 한국거래소·인베스팅닷컴을 통해 최근 10년간(2014년 2월 6일~2024년 2월 6일 종가 기준) 코스피지수, S&P500지수, 닛케이225지수의 변동률에 대해 비교 분석했다.

이 기간 코스피지수는 1907.89포인트에서 2576.20포인트로 35.03% 상승했다. 반면, S&P500지수는 179.36%(1773.43→4954.23포인트), 닛케이225지수가 155.46%(1만4155.12→3만6160.66포인트) 상승했다. 한국 증시 대표 지수에 비해 미국이 5.1배, 일본이 4.4배 더 빠르게 성장한 셈이다.

전문가들은 국내 증시의 전체 규모는 빠르게 커나갔지만, 대표 주가 지수가 한눈에 드러날 정도로 뒤처진 것이 한국 증시가 직면한 모순적 상황을 극명히 드러내는 것이라고 평가한다.

시가총액으로 봤을 때 코스피 시장의 성장률은 최근 10년간 86.05%(1126조3610억→2095조6460억원)에 이른다. 코스피 지수 상승폭의 2.46배다. 사실상 자본투자시장의 성장세를 코스피 지수, 더 세부적으로 대표 종목의 주가가 제대로 담아내지 못했다는 것을 뜻한다.

한 증권사 리서치센터장은 “미국·일본 증시의 경우 각 기업 집단의 대표 종목만 증시에 상장하고, 해당 종목에 회사의 가치가 집중되는 것이 일반적”이라면서 “한국에선 지주회사로 대표하는 ‘모기업’의 주식 가치가 커지면 자회사, 손자회사까지 소위 ‘쪼개기 기업공개(IPO)’에 나서면서 스스로 저평가 상황을 자초한 것이 지금과 같은 주요 지수의 정체 현상을 불러왔다”고 분석했다.

저조한 자사주 소각, 韓 주가 지수 발목

오너가(家) 등 대주주에게 유리한 국내 증시 환경과 달리 미국·일본 증시의 경우 개인 투자자가 유리한 위치를 점하고 있다는 점도 양국 증시가 차별적으로 장기 우상향 곡선을 그릴 수 있는 원동력이 됐다는 것도 증시 전문가들의 공통적인 의견이다.

한 외국계 자산운용사 관계자는 “대표적으로 미국에선 인수·합병(M&A) 시 인수 기업이 인수 대상 기업의 소액주주 지분까지 모두 사 들여야 한다는 점이 지배주주 지분만 인수하면 되는 한국과 가장 큰 차이점”이라며 “M&A로 상승한 주가에 주식을 거래할 수 있다는 점에서 개인 투자자는 이윤을 거둘 수 있고, 해당 종목의 주가 전체로 봤을 땐 부양 효과까지 거둘 수 있다는 점에서 ‘일석이조(一石二鳥)’”라고 설명했다.

KB증권이 지난해 초 내놓은 자료에 따르면 최근 10년간 국가별 총 주주환원율은 미국이 89%에 달했던 반면, 한국은 28%에 불과했다. 이는 개발도상국 평균치(38%)와 중국(31%)보다도 낮은 수치다.

미·일 증시와 한국 증시의 현주소를 가른 또 다른 주된 요인으론 자사주 ‘소각’이 꼽힌다. 자사주 매입조차 비중 있는 뉴스로 다뤄지고, 실제로 매입이 소각으로 이어지는 비율이 높지 않은 한국과 달리 대규모 자사주 소각이 활발하게 진행되고 있다는 점이 미·일 증시 고공행진의 원동력으로 작용한다는 것이다.

이재만 하나증권 연구원은 “증시 지수 레벨업 여부에 ‘공급’적 측면을 담당하는 주식 수의 증감은 매우 중요한 변수”라며 “지난 2010년 1월 대비 현재 코스피 주식 수는 97%나 증가했지만, 같은 기간 S&P500과 토픽스(TOPIX, 일본 도쿄증권거래소에 상장된 모든 주식을 대상으로 도출된 지수)의 주식 수는 오히려 5~6% 정도 감소했다”고 꼬집었다.

자사주 소각을 통한 주식 가치 제고의 대표적 사례로 자주 꼽히는 기업은 글로벌 시총 2위 애플이다. 미 온라인매체 ‘더 허슬(The Hustle)’에 따르면 2012~2022년 애플이 자사주 매입·소각에 들인 돈은 5820억달러에 이른다. 벨기에 연간 국내총생산(GDP) 규모에 맞먹는 수준이다. 이 방법으로 애플 창업주 스티브 잡스로부터 시총 3700억달러짜리 기업을 물려받은 팀 쿡 최고경영자(CEO)는 애플을 시총 3조달러 기업으로 키워냈다.

韓 35% 〈 中 36.44% 〈 대만 117.74% 〈 브라질 167.28% 〈 印 255.41%

시기별 주도 사업의 변화에 따라 시총 최상위 기업 명단이 활발하게 바뀌는 미·일 증시에 비해 한국 증시의 역동성이 떨어지는 점도 ‘코리아 디스카운트(한국 증시 저평가)’를 심화시킨 요인 중 하나란 지적도 있다.

![10년간 韓 코스피 35% 오를 때 美 179%·日 156% ↑ [Bye 디스카운트, Buy 코리아]](https://wimg.heraldcorp.com/content/default/2024/02/07/20240207000672_0.jpg)

실제로 헤럴드경제는 한·미·일 3국 시총 상위 10개 종목 명단의 최근 10년간 변화를 분석했다. 결과적으로 미·일 증시에선 ‘톱(TOP) 10’ 자리를 지킨 종목 수가 4개에 불과했던 반면, 국내 증시에선 6개 종목이 살아남은 것으로 나타났다.

일각에선 모건스탠리캐피털인터내셔널(MSCI)에서 구분한 ‘선진시장(DM)’에 포함된 미·일 증시와 ‘신흥시장(DM)’에 머물고 있는 한국 증시를 비교하는 것은 무리가 있다는 지적도 있다. 하지만, 함께 EM으로 묶인 국가들의 증시 주요 지수와 비교하면 국내 증시의 ‘저평가’ 현상이 더 두드러진다.

MSCI EM 국가별 투자 비중 상위 5개국 가운데 한국을 제외한 중국, 대만, 인도, 브라질의 주요 증시 지표 중 중국(상하이종합·36.44%)을 제외한 대만(가권·117.74%), 인도(Sensex·255.41%), 브라질(Bovespa·167.28%) 모두 코스피 지수에 비해 성장률이 크게 웃돌았다.

이 밖에 ▷장기 저성장 국면에 들어간 것으로 평가되는 중국 경제와 동조화 현상 ▷원/달러 환율 등에 민감해 해외 투자자들의 초점이 기업의 장기 성장성보다 단기적 환차손익에 맞춰져 있다는 점 등도 국내 증시의 한계로 지적됐다.

![“지라시 하나에 롤러코스터”…‘코스닥 1위’ 알티오젠, 하룻새 -20%에서 +4%까지 무슨 일? [투자360]](https://wimg.heraldcorp.com/news/cms/2024/11/21/news-p.v1.20241121.b828ca77658046ba8451ffbdd607386f_R.png?type=h&h=120)

![목동 우리집 왜 49층 아니고 40층?…10단지 가장 낮게 짓는다 [부동산360]](https://wimg.heraldcorp.com/news/cms/2024/11/21/news-p.v1.20241121.69982fd2216c44daa67e294ce965f931_R.jpg?type=h&h=120)

![“세상에, 아직도” 나무 땔감 태우면서…이게 ‘친환경’이라니 [지구, 뭐래?]](https://wimg.heraldcorp.com/news/cms/2024/11/21/news-p.v1.20241121.d69349fb5f2c41ba9a701ad2ac1c4516_R.png?type=h&h=120)

![연예인에 빠져…“24개월 할부로 사더니” 전부 쓰레기통 행 [지구, 뭐래?]](https://wimg.heraldcorp.com/news/cms/2024/11/20/news-p.v1.20241120.bf9d50d5065347f3ba37696b2898bb31_T1.jpg?type=h&h=640)

![“여보, 우리 죽어도 손주 대학가면 축하금 줍시다”보험 신탁 가입 3억 미만 가장 많아 [머니뭐니]](https://wimg.heraldcorp.com/news/cms/2024/11/21/news-a.v1.20241121.e7a701f5210a40ed9493eb48d95a8ae5_T1.jpg?type=h&h=240)

![집 너무 안팔리자 아내가 꺼낸 말 “여보, 상가랑 아파트 바꿀까?”[부동산360]](https://wimg.heraldcorp.com/news/cms/2024/11/16/rcv.YNA.20241105.PYH2024110509190001300_T1.jpg?type=h&h=240)