하나금융지주도 54.11% 기록

수급 쏠리며 대형주 힘찬 질주

자동차·금융주(株)의 상반기 회전율이 2021년 ‘동학개미운동’ 이후 최대치를 기록했다. 큰 시가총액에도 거래량이 적어 주가 변동폭이 상대적으로 작은 탓에 일명 ‘무거운 주식’으로 불렸던 자동차·금융 섹터 종목에 모여든 충분한 수급이 상반기 관련 종목의 상승세를 이끈 원동력으로 작용한 것이다.

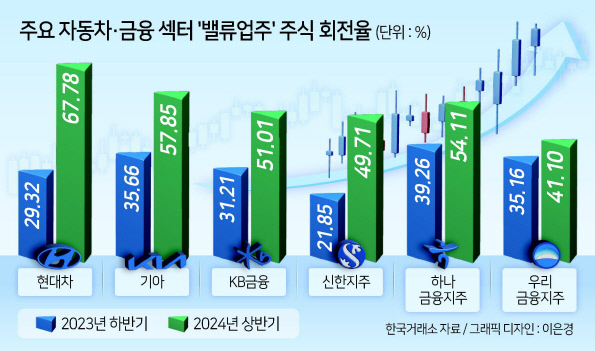

2일 한국거래소에 따르면 상반기(1월 2일~6월 28일) 중 현대차 주식 회전율은 67.78%를 기록했다. 반기 기준으로 ‘동학개미운동’이 정점에 이르렀던 2021년 상반기(103.08%) 이후 3년 만에 최고치를 찍은 것이다.

현대차와 자동차주 ‘양대산맥’인 기아도 상반기 주식 회전율이 57.85%로 2021년 하반기(63.48%) 이후 최고치였다.

삼성전자까지 제치고 현대차·기아가 국내 상장사 영업이익 1~2위 기업에 차례로 이름을 올렸던 작년 상·하반기에도 주식 회전율은 각각 현대차 36.84%·29.32%, 기아 42.74%·35.66%에 불과했다.

또 다른 대표 밸류업 수혜주인 ‘4대 금융지주’ 관련주도 자동차주와 유사한 흐름이다. 상반기 하나금융지주(54.11%), KB금융(51.01%), 신한지주(49.71%)의 회전율 모두 2021년 상반기(하나금융지주 69.84%, KB금융 62.04%, 신한지주 54.62%) 이후 3년 만에 가장 높은 수치였다.

4대 금융지주 종목의 올 상반기 주가 상승률은 KB금융 45.10%, 하나금융지주 39.86%, 신한지주 19.93%, 우리금융지주 13%였다.

증권업계 한 관계자는 “통상적으로 코스피 대형주의 경우 시가총액은 크고, 장기 투자자도 많기 때문에 회전율이 낮은 것이 일반적”이라면서 “코스피 상장 대형 자동차·금융주에 수급이 쏠리며 주가 흐름 역시 다이내믹한 모습을 보였다는 점은 개별 종목 상승세는 물론, 전체 코스피 지수 상승에도 긍정적”이라고 말했다.

투자자들의 시선은 자동차·금융주가 하반기에도 상반기에 보였던 상승세를 이어갈 수 있을지 여부로 향하고 있다. 우선 정부의 밸류업 프로그램 드라이브가 본격화하면서 자동차·금융주가 ‘2차 랠리’를 펼칠 수 있을 것이란 ‘장밋빛’ 전망이 증권가에선 나오고 있다.

정부가 준비 중인 밸류업 관련 세제 혜택은 7~8월 중 내놓을 세법 개정안을 통해 공개될 예정이다. 연말로 예정된 ‘코리아 밸류업 지수’ 개발과 관련 상장지수펀드(ETF) 상장 계획에 따른 외국인·기관 투자자의 자동차·금융주 추가 매수 가능성 역시 기대할 수 있단 평가도 있다.

금융정보업체 에프앤가이드에 따르면 현대차·기아 2분기 영업이익 예상치 합산액은 7조6404억원(현대차 4조505억원, 기아 3조5899억원)으로, 역대 최대 실적 기록했던 작년 2분기(7조6409억원)와 맞먹는 수준을 기록할 것이란 분석이 나왔다. 예상 합산 매출액 역시 71조2849억원(현대차 43조6575억원, 기아 3조5899억원)으로 분기 기준 사상 최대치가 기대되는 상황이다.

임은영 삼성증권 연구원은 “현대차·기아는 신차 사이클 진입하며 중국 전기차 진입이 어려운 북미, 인도, 내수에서 전체 이익의 80% 이상을 창출하고 있다”며 “2분기에도 안정적 실적 유지가 가능할 것”이라고 내다봤다.

에프앤가이드가 집계한 4대 금융지주의 올 2분기 순이익에 대한 시장 전망치는 4조6418억원에 달한다. 이는 지난해 2분기(4조3765억원)보다 10% 가까이 증가한 수치다.

각 사가 홍콩 H지수 주가연계증권(ELS) 손실 배상을 1분기 실적에 반영한 뒤 연간 실적 목표 달성을 위해 2분기 중 총력을 기울인 결과로 분석된다.

금융지주들은 올해 연간으로 역대 최대 실적을 기록할 전망이다. 4대 금융지주의 올해 순이익은 총 16조4588억원으로, 지난해(15조1367억원)보다 9.5% 증가할 것으로 예상된다. 지난 2022년의 사상 최대 실적(15조6503억원)을 뛰어넘는 수치다.

다만, 올해 하반기 금리가 점차 하락할 경우 고금리에 기댄 이자 이익이 다소 감소하면서 실적에 타격을 입을 가능성도 있어 보인다. 부동산 프로젝트파이낸싱(PF) 부실 확대에 따른 자산 건전성 악화 등도 하반기 위험 요인으로 꼽힌다. 신동윤 기자

realbighead@heraldcorp.com