불과 2개월 만에 16조 ‘뚝’…“高금리 장기화 따른 美 장기국채 금리 급등·强달러 탓”

이·팔 전쟁 격화 속 유가상승 우려…“기술주 중심 韓 기업 부진도 변수”

|

| 지난 13일 서울 명동 하나은행 본점에서 직원들이 증시와 환율 관련 업무를 하고 있다. 이날 코스피는 전 거래일보다 1% 하락해 2,450대에서 장을 마감했다. [연합] |

[헤럴드경제=신동윤 기자] 동학개미(국내 증시 소액 개인투자자)들의 위축에 국내 증시를 흐르던 돈줄이 빠른 속도로 말라붙고 있다. 고금리 장기화 우려에 따른 미국 장기 국채 금리 급등과 2차전지주의 조정 심화, 이스라엘·팔레스타일 전쟁 격화에 따른 지정학적 불안 심화와 유가 급등 우려 등의 악재가 연이어 터지면서다. 이로 인해 증시 주변 자금은 지난 3월 이후 6개월 만에 최저 수준까지 떨어졌다.

최근 들어 미국 장기 국채 금리의 상승과 이·팔 전쟁발(發) 경기 위축 가능성에 미 연방준비제도(Fed·연준)가 연내 기준금리를 추가 인상할 가능성이 낮아졌고, 국내 주요 대형주가 3분기 호실적을 바탕으로 랠리를 이어갈 수 있다는 기대도 조금씩 나온다. 하지만, 고금리 장기화와 고유가 전망 등 대외적 리스크에 무역수지 악화, 경제 성장률 둔화 등 한국 증시 펀더멘털 약화란 내부적 문제까지 겹치며 떠나간 동학개미가 쉽게 돌아오지 않을 가능성도 높다는 평가도 나온다.

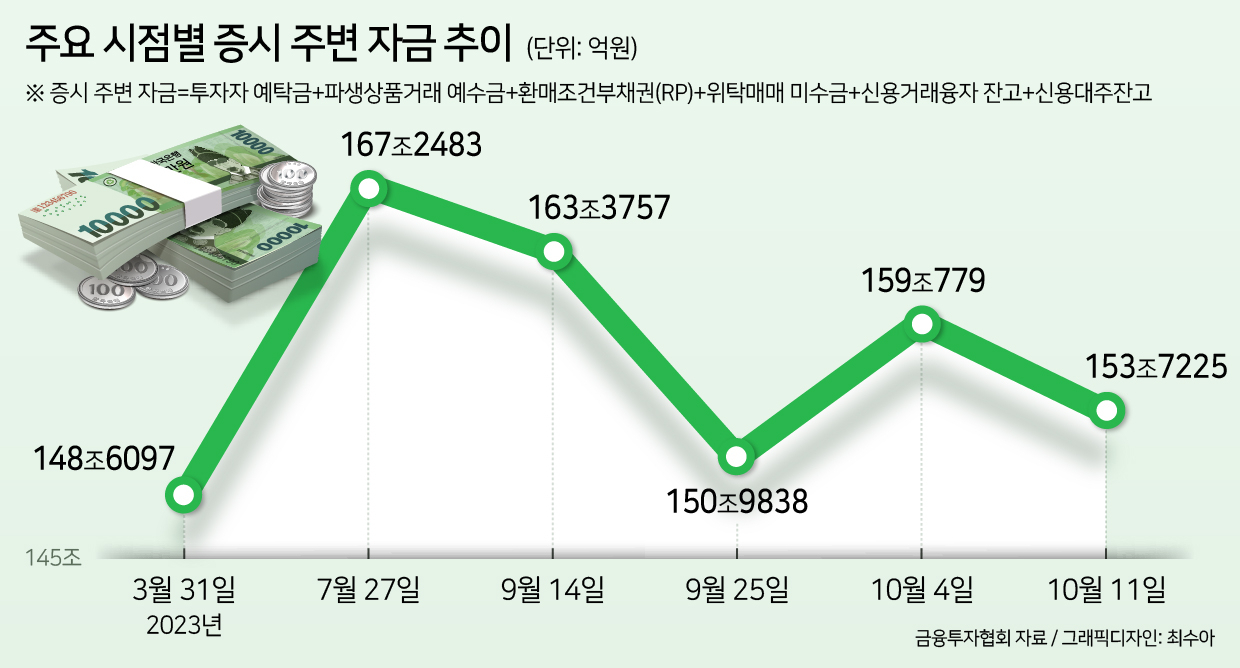

16일 금융투자협회에 따르면 지난달 25일 기준 증시 주변 자금은 150조9838억원으로 지난 3월 31일(148조 6097억원) 이후 6개월 만에 최저치를 기록했다.

가장 최근 집계치인 지난 11일 기준으로도 증시 주변 자금은 153조7225억원으로 3월 31일부터 10월 11일까지 일간 기준 6번째로 규모가 작았다. 이는 최근 들어 증시 주변에 최저 수준의 자금이 머물러 있다는 것을 의미한다.

월평균으로 봤을 때는 10월이 156조2104억원으로 3월(150조8790억원) 이후 가장 작았다. 증시 주변 자금은 ▷투자자 예탁금 ▷파생상품거래 예수금 ▷환매조건부채권(RP) ▷위탁매매 미수금 ▷신용거래융자 잔고 ▷신용대주잔고를 모두 더한 것이다.

투자자 예탁금과 파생상품거래 예수금은 각각 개인 투자자가 주식 매매를 위해, 선물·옵션 등 파생상품 거래를 위해 증권사에 맡긴 대기 자금이다. RP는 금융기관이 일정 기간 후 확정 금리를 보태 되사는 조건으로 발행하는 채권으로 주식 투자금으로 쓰일 수 있는 단기 자금을 조달하는 거래 방식으로 활용된다. 신용거래융자는 증권사가 보유 주식, 현금 등을 담보로 일정 기간 주식 매수 자금을 빌려주는 대출이며, 신용대주는 증권사로부터 주식을 빌려 매도하는 것을 의미한다. 6개 항목 모두 증시 주변에서 언제든 투자에 나설 수 있도록 맴돌고 있는 자금인 셈이다.

증시 주변 자금은 최고점(7월 27일·167조2483억원) 대비 지난 11일까지 13조5258억원 감소했다. 최저점(9월 25일)과 비교 시 불과 2개월 만에 16조2645억원이나 줄어든 것이다.

증시 주변 자금이 큰 폭으로 요동치기 시작한 것은 지난달 중순께다. 9월 14일 163조3757억원에 이르던 증시 주변 자금은 불과 7거래일 만인 9월 25일까지 12조3919억원이나 감소했다. 이후 3거래일 만인 지난 4일 증시 주변 자금은 159조779억원으로 9조941억원이 증가했지만, 4거래일이 지난 11일까지 5조3554억원이 감소했다.

전문가들은 증시 주변 자금의 감소 요인으로 미 연준의 고금리 장기화 기조에 따른 미국 장기 국채 금리 급등과, 이에 따른 원/달러 환율 상승으로 인해 투심이 급격히 악화됐단 점을 꼽는다.

지난달 14일(현지시간) 4.29%였던 미 10년물 국채 금리는 지난 3일 4.80%를 기록했고, 지난 6일 장중엔 4.88%까지 치솟아 2007년 이후 16년 만에 최고치를 보였다. 이 영향으로 강(强)달러 현상이 벌어지며 9월 14일 1329원 수준이던 원/달러 환율은 9월 27일 1361원까지 급등했다.

증권가에선 대내외적 리스크가 부각되고 있는 현재 상황 속에선 개인 투심이 회복되기엔 다소 시간이 걸릴 것이란 평가에 무게가 실린다. 한 증권업계 관계자는 “삼성전자 3분기 잠정 실적이 ‘어닝 서프라이즈’를 기록한 데다 미국 장기 국채 금리와 원/달러 환율의 하락 안정세 속에서 투심이 회복되는 듯 보였지만 13일 증시가 다시 하락세를 보였다는 점에서 개인 투심 회복엔 좀 더 시간이 걸릴 것”이라며 “10월 들어 2차전지주 등이 시총 상위주를 구성하고 있는 코스닥 시장을 중심으로 거래 대금이 위축돼 있다”고 지적했다.

|

| [AFP] |

가자지구에 대한 대규모 이스라엘 지상군 투입 예고로 이란마저 팔레스타인 무장 정파 하마스의 편을 들며 개입할 가능성이 높아지며 불확실성이 고조되고 있는 것도 리스크다. 블룸버그통신은 ‘이란 개입’이란 최악의 시나리오가 현실이 되면 국제 유가가 배럴당 150달러로 치솟고 내년 세계 경제성장률은 1.7%로 떨어질 것이란 관측을 내놓았다.

유가상승에 따른 우려와 기술주를 중심으로 한 국내 기업들의 실적 부진도 변수다. 김대준 한국투자증권 연구원은 “미국이 산유국 역할을 할 수 없는 상황에서 중동이 원유 공급을 제한할 경우, 고물가로 성장세가 둔화될 수밖에 없었던 글로벌 증시는 또다시 타격을 받을 수 있다”며 “당장 그런 징후가 보이진 않더라도 잠재적으로 그럴 수 있다는 불안이 심어지는 게 투자자들에겐 상당한 부담”이라고 말했다.

realbighead@heraldcorp.com

realbighead@heraldcorp.com