|

| [123rf] |

[헤럴드경제=신동윤 기자] “5월엔 (주식을) 팔고 떠나라. (Sell in May and Go Away.)”

이는 세계 금융의 중심자로 불리는 미국 월가(街), 영국 금융시장에서 전해지는 오랜 격언이다. 이 문구가 5월로 접어드는 코스피·코스닥 시장에 그대로 맞아 떨어지게 될 지 여부를 두고 관심이 집중되고 있다. ‘2차전지’ 등 특정 섹터를 중심으로 한 강세에 코스피·코스닥이 각각 2500·900포인트 선을 돌파한 가운데, ‘과열’ 국면에 따른 ‘조정장(場)’이 조만간 펼쳐질 것이란 전망이 잇따르고 있기 때문이다.

다음 달 초로 예정된 미국 연방공개시장위원회(FOMC)에 따른 주가 변동 가능성이 커진 상황 속에 증권가에선 저가 매수의 기회란 주장과 현금 확보를 통한 위험 관리 구간이란 주장이 정면 충돌하는 모양새다.

25일 한국거래소에 따르면 전날 코스피 지수는 전 거래일 대비 0.82% 떨어진 2,523.50에 거래를 마쳤다. 코스닥 지수 역시 전 거래일보다 1.56% 내린 855.23을 기록했다. 앞서 4월 4주차(24~28일) 코스피·코스닥 지수는 각각 1.05%, 3.87% 하락하며 앞선 5주 간 지속됐던 주간 상승세가 끊어졌다. 실적 시즌에 따른 불확실성과 차익실현 욕구가 확대되며 조정세가 펼쳐진 것이다.

3월 중순 이후 상승세를 타던 증시가 5월을 앞두고 꺾이는 모습을 보이면서 증권가에선 통상적으로 5월이면 약세장이 반복된다는 ‘5월엔 팔아라’ 격언이 떠오르고 있는 셈이다.

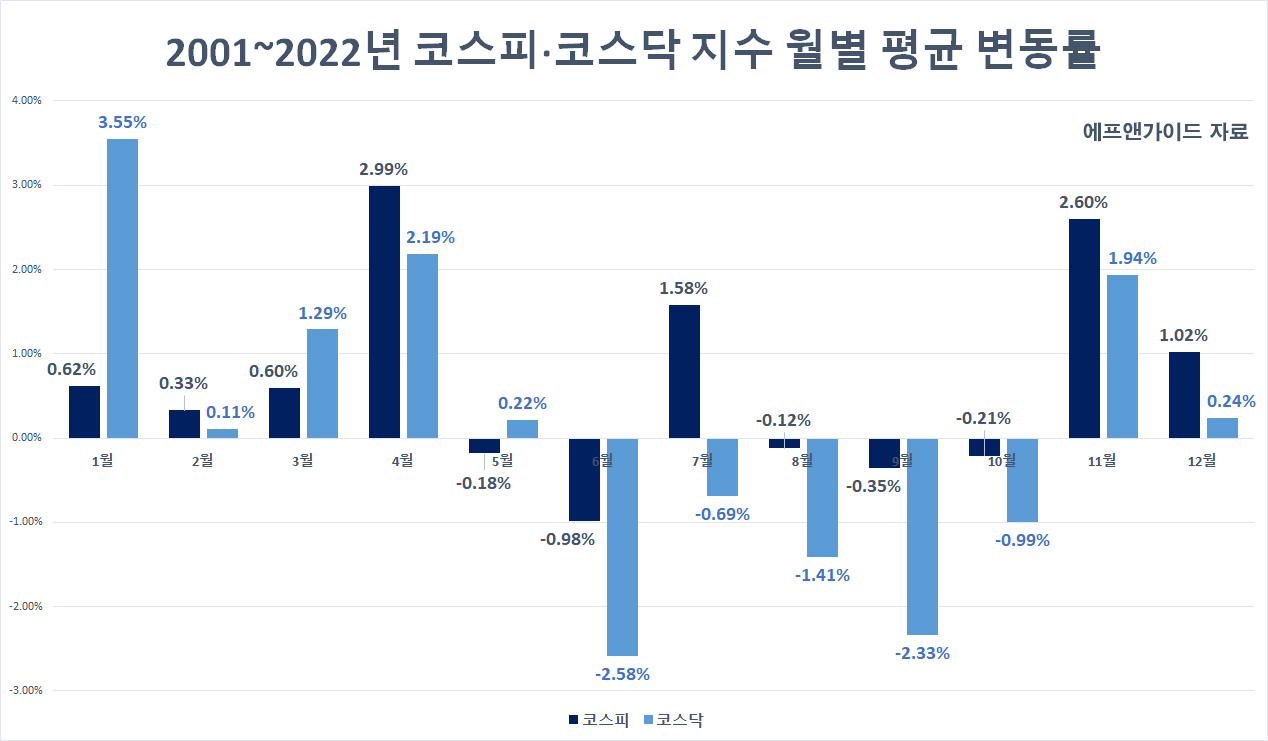

헤럴드경제가 금융정보업체 에프앤가이드 상의 2001~2022년 코스피·코스닥 지수 월별 평균 변동률을 분석한 결과 ‘5월 주가 약세론’의 근거는 분명치 않다. 월별 평균 수익률로 봤을 때 -0.18%를 기록한 5월은 6월(-0.98%), 9월(-0.35%), 10월(-0.21%)에 이어 네 번째로 낮은 수준이었다. 그나마 1~4월 연속 ‘플러스(+)’ 수익률을 기록하던 흐름이 5월 들어 ‘마이너스(-)’로 꺾인다는 점이 ‘5월 주가 약세론’과 맥이 닿아 있었다.

심지어 코스닥 지수 월별 평균 수익률에선 5월 평균 수익률이 0.22%로 오히려 상위 5위에 이름을 올리기도 했다.

한 증권업계 관계자는 “연초 이어지던 상승 랠리 모멘텀이 4월 말에서 5월 초 쯤 약화되는 시점일 가능성이 높은데다 ‘써머 랠리(summer rally·매년 여름 찾아 온다는 반등장)’를 앞두고 ‘실탄’을 확보하려는 투자자들의 움직임이 맞물리며 생긴 말”이라고 평가했다.

증권가에서 올해 5월을 앞두고 조만간 ‘조정장’이 올 것이란 평가가 지배적인 이유는 바로 ‘실적’ 때문이다. 4월말 이어지는 ‘실적 시즌’을 지나면서 주가 지수의 큰 오름폭에 비해 종목별 영업이익이 예상보다 적은 경우가 많다는 점에서 밸류에이션(기업 가치 평가)에 부담이 간다는 것이다.

박승영 한화투자증권 연구원은 “실적 컨센서스가 상향되거나 금리인하·양적완화(QE) 등으로 유동성이 늘 때 5월 주가가 상승해왔지만, 올해는 둘 다 기대하기 힘든 상황”이라고 평가했다.

주가수익비율(PER)에 대한 계산을 통해 5월 조정장세를 전망하기도 한다. KB증권은 코스피 시장 PER가 13.4배로 ‘삼천피(코스피 지수 3000포인트)’를 찍었던 지난 2021년을 제외하고 가장 높은 수준인 반면, 주가순자산비율(PBR)은 0.93배로 역사적 밴드 하단이라고 꼬집었다. 이은택 KB증권 연구원은 “단순 ‘고평가’가 아니라 수익성 바닥이라 보는 것이 맞다”며 “코스피 종목 영업이익률이 3개 분기 평균 3.8%로 ‘글로벌 금융위기’가 덮쳤던 2008년 4분기와 동률”이라고 설명했다. 이어 “과거 패턴을 보면 주당순이익(EPS) 추정치가 바닥을 찍고 약 2개월 뒤 PER에 조정이 발생했다”며 “올해는 3~4월에 바닥을 찍은 만큼 5~6월에 조정 가능성이 높다”고 덧붙였다.

이경민 대신증권 투자전략팀장은 “투자자들이 ‘기대(주가)’와 ‘현실(실적)’ 사이의 괴리를 인지하기 시작했다”며 “주가가 실적을 한참 앞서가 있는 상황이란 점에서 연이어 발표된 1분기 실적 발표에서 웬만한 ‘실적 서프라이즈’가 아니면 주가 흐름을 긍정적으로 전환하기 어렵다”고 강조했다.

|

| 코스피가 0.8% 넘게 하락해 2,520대로 내려앉은 지난 24일 오후 서울 중구 하나은행 본점 딜링룸에서 직원들이 업무를 보고 있다. 이날 코스피는 전장보다 20.90포인트(0.82%) 내린 2,523.50에 거래를 마쳤다. [연합] |

다음 달 3일로 예정된 미 FOMC도 변수다. 시카고상품거래소(CME) 페드워치에 따르면 4.75~5.00%인 미국 기준 금리에 대한 ‘베이비스텝(한 번에 0.25%포인트 기준 금리 인상)’ 가능성은 90.5%, 동결 가능성은 9.5%다. 신중호 이베스트투자증권 리서치센터장은 “5월 FOMC 베이비스텝 가능성과 영향 등은 이미 주가에 반영된 상황”이라고 했다. 다만, 제롬 파월 미 연방준비제도(Fed·연준) 의장의 ‘매파(긴축 선호)적’ 발언과 경기 침체 언급에 시장이 다시 흔들리 수 있다는 의견도 있다.

5월 조정 현실화 시 투자 전략에 대해선 상반된 주장이 나온다.

우선 ‘저가 매수’의 기회로 활용해야 한다는 시각에 상당한 무게가 실린다. 공통적으로 추천하는 섹터는 바로 ‘반도체’다. 오는 27일로 예정된 삼성전자의 1분기 확정 실적 발표와 컨퍼런스콜 이후 반도체 업황 반등에 대한 확신이 강해질 것이란 전망 때문이다. 이 때문에 삼성전자와 SK하이닉스 등 반도체 대표주에 대한 비중 확대 기회란 조언이 이어진다.

신중호 센터장은 “전체 지수의 횡보세와 달리 개별 종목별 편차가 큰 ‘종목장세’가 벌어질 것”이라며 “상대적으로 저평가 구간에 있는 현대차·기아 등 자동차 섹션 등 코스피 대형주를 추천한다”고 설명했다.

이 밖에도 NH투자증권은 한미반도체, 테스 등 ‘반도체장비주’와 네이버, 셀트리온 등 ‘신성장주’, 인공지능(AI)이 꼽은 한화시스템, SK네트웍스 등을 추천했다.

반면, 글로벌 경기 개선과 수출 증가 반전, 실적 컨센서스의 상향 조치 등이 있을 때까지 섣불러 투자하지 말고 기다려야 한다는 의견도 있다. 본격적인 반등 여부를 여름에야 확인할 수 있다는 것이다. 박승영 연구원은 “상승폭이 예상을 뛰어넘은 만큼 하락폭 역시 예상보다 클 수도 있다”며 “경기방어주조차 경기 저점 부근인 만큼 대안으로 보기 어려워 현금을 늘리는 게 가장 좋다”고 강조했다.

realbighead@heraldcorp.com

realbighead@heraldcorp.com