최근 여러 운용사에서 앞다퉈 '커버드 콜'(coverd call) 전략을 활용한 상품들을 쏟아내고 있습니다. 시장이 횡보하는 상황에서 콜옵션 매도 프리미엄만큼 추가 수익을 확보할 수 있다는 점이 커버드 콜 전략의 핵심입니다. 다만 최근 커버드 콜은 그 자체보다는 따박따박 안정적인 현금수입을 원하는 투자자를 위한 월배당 상품과 합쳐져 수익을 높이는 수단으로 쓰이는 분위기입니다.

아무튼 커버드 콜이 여기저기서 나오니 이번엔 커버드 콜에 대해 설명을 하면서 옵션 등 파생상품을 이용해 어떻게 수익률을 높이거나 보전할 수 있는지 다양한 전략들에 대해서도 간략히 말씀을 드릴까 합니다.

|

| 헤럴드경제 권제인 기자의 기사입니다 |

▶옵션 같은 파생상품하면 무엇이 가장 먼저 떠오르시나요? 변동성이 널을 뛰는 가상자산이 등장하면서 파생상품에 대한 관심이 조금 줄어든 것 같긴 하지만, 적은 돈으로 일확천금을 노릴 수 있는 투기수단이란 인식이 있죠. 주식하다 망해서 선물·옵션에 손댔다가 패가망신한다는 말을 농담처럼 하곤 합니다.

콜옵션이나 풋옵션을 한번 생각해볼까요. 콜옵션은 기초자산을 정해진 가격에 살 수 있는 권리입니다. 이런 '권리'를 사고판다는 점이 일반 주식 매매와 다릅니다. 주식은 해당 기업에 직접 투자를 하는 것이지만, 옵션은 그 주식 같은 기초자산으로부터 나온 권리를 매매하는 것입니다. 그래서 '파생'상품이라고 하는 것입니다.

파생상품을 이해하려면 '투자'의 개념부터 달라야 합니다. '투자'라고 하면 영어로 'investment'라고 할 겁니다. 하지만 파생상품을 투자 수단에 포함하면 용어는 달라집니다. 그때 투자는 'take a position', 즉 내가 매수 포지션(long position)과 매도 포지션(short position) 가운데 어떤 걸 선택하느냐입니다.

옵션으로 다시 돌아가보죠. 콜옵션은 기초자산을 정해진 가격에 살 수 있는 권리입니다. long call은 콜옵션을 샀다는 것이니 기초자산을 정해진 가격(행사가격)에 살 수 있는 권리를 산 것입니다. 풋옵션 매수(long put)은 기초자산을 팔 수 있는 권리입니다.

반대로 콜옵션을 매도(short)한다는 건 기초자산을 팔아야 할 의무입니다. short put은 기초자산을 사야 할 의무입니다. 권리(right)와 의무(obligation)가 만나 거래가 이뤄집니다. 계약인 것입니다. 때문에 누군가가 이익을 봤다면 다른 누군가는 손실을 보게 됩니다. 파생상품은 그래서 '제로섬' 게임입니다. 도박 용어인 'betting'이 파생상품 설명할 때 등장하는 이유입니다.

우리나라 주택시장에 존재하는 특이한 제도인 '분양권'이 일종의 콜옵션이라고 할 수 있습니다. 분양권은 아파트 전체를 산 것이 아니고 그 아파트를 일정 시기에 정해진 가격(분양가)으로 살 수 있는 권리만 갖는 것입니다. 이 분양권을 사고 팔 수도 있습니다. 분양권 가격이 옵션 가격인 셈이고, 그 분양권을 돈을 주고 사고 팔면 '프리미엄'을 주고 받은 셈입니다.

만약 입주 시기가 돼 분양가대로 잔금을 치러야 하는데 주변 아파트 시세가 분양가보다 낮으면 어떨까요? 예를 들어 강북에 분양가 5억원짜리 아파트의 분양권을 2000만원 주고 샀다고 합시다. 기초자산은 아파트, 정해진 가격은 5억원, 옵션 프리미엄은 2000만원입니다.

그런데 주변 아파트 가격이 3억원으로 뚝 떨어졌다면? 내가 굳이 계약을 지켜서 5억원을 내느니 그냥 2000만원 날렸다 치는 게 낫습니다. 나는 2000만원 손해를 봤지만 나에게 분양권을 판 사람은 2000만원 이익이었겠죠. 반대로 주변 아파트 시세가 7억원이 됐다면 당연히 분양권, 즉 아파트를 5억원에 살 수 있는 권리를 행사해야 합니다. 그래서 5억원으로 분양을 받자마자 7억원에 팔면 2억원 이익입니다. 2000만원으로 2억원을 땄네요. 나는 대박이 난 셈이고, 분양권을 판 사람은 2000만원을 벌긴 했지만 배가 좀 많이 아프겠네요.

▶앞서 아파트 분양권으로 설명한 옵션 원리는 투기전문가(speculator)의 예입니다. 기초자산의 방향성, 전망을 예측해 베팅을 하는 것입니다.

하지만 말씀드린대로 파생상품 시장은 제로섬 게임 시장입니다. 누군가는 반드시 손해를 본다는 것을 명심해야 합니다. 일개 개인투자자가 날고 기는 전문 투기꾼들을 상대로 백전백승을 한다는 건 기적과 같은 일입니다.

그럼 파생상품은 도박판이기만 한 것일까요? 아닙니다. 파생상품은 처음부터 도박판이 되려고 만들어진 것이 아닙니다. 시장을 더 안전하게 하고 거래를 활발히 하기 위한 발명품입니다. 파생상품은 헤지(hedge) 목적으로 아주 유용합니다.

hedge를 위한 파생상품 활용의 대표적인 예인 'Protective Put'전략에 대해 말씀드릴게요.

|

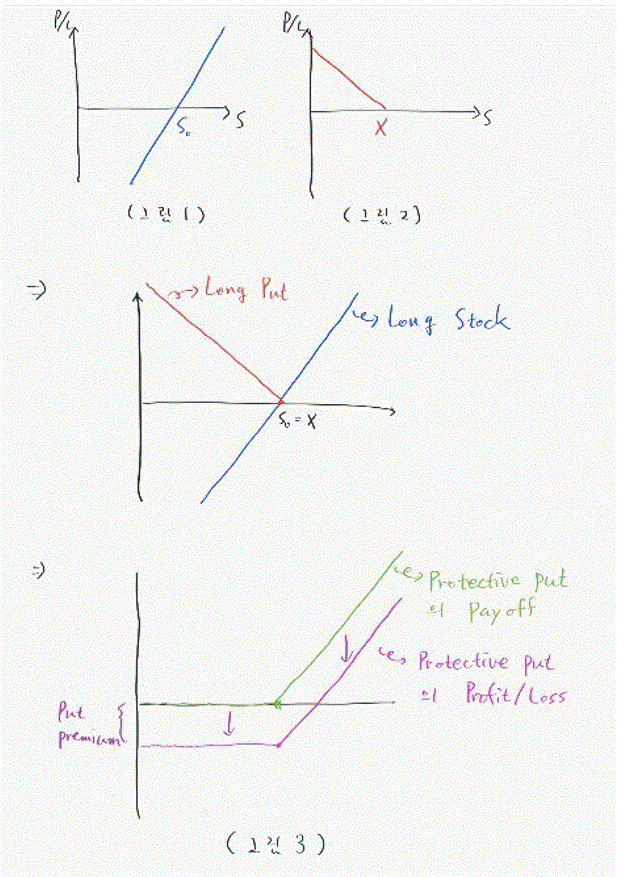

| S=주가, X=옵션 행사가격, Y축=Profit/Loss / 주가가 오르는 만큼 수익과 정확히 일치하므로 각 선들의 기울기는 45도로 표시됨. |

만약 내가 현재 10만원인 A주식을 100억원 어치 들고 있다고 해보죠. 가장 큰 걱정은 A주가가 떨어지는 것입니다.(그림1)

그런데 만약 A주식을 기초자산으로 하고 행사가격이 10만원인 풋옵션을 샀다면? 그럼 만기가 되면 A주식을 10만원에 팔 수 있는 권리를 보유한 것입니다. 만기에 A주식이 8만원이 되면 나는 현물주식에서 2만원 손실이 발생했지만 풋옵션에서는 2만원 이익이 생깁니다. 시장에서 A주식을 8만원에 사와서 옵션 시장에서 10만원에 팔면 되니까요.(그림2) 다만 풋옵션을 사는데 공짜로 샀을리는 없으니 풋옵션 매수 비용은 발생합니다. A주가 하락을 헤지하는 비용이 그만큼 발생한 것입니다.(그림3)

그런데 이렇게도 생각할 수 있습니다. A주가가 떨어지는 게 걱정이긴 하지만 7만원까지는 내가 감내할 수 있다고 판단할 수 있습니다. 그런가하면 위에서 예를 든 것은 기초자산 가격과 행사가격이 같은 At The Money(ATM) 풋옵션입니다. ATM옵션은 가격은 비싸서 헤지 비용이 많이 발생합니다. 기초자산 가격보다 행사가격이 낮은 Out Of The Money(OTM) 풋옵션은 가격이 ATM옵션보다 싸기 때문에 주가 하락 위험은 일정 부분 떠안지만 그 위험을 헤지하는 비용은 줄일 수 있습니다.(그림4)

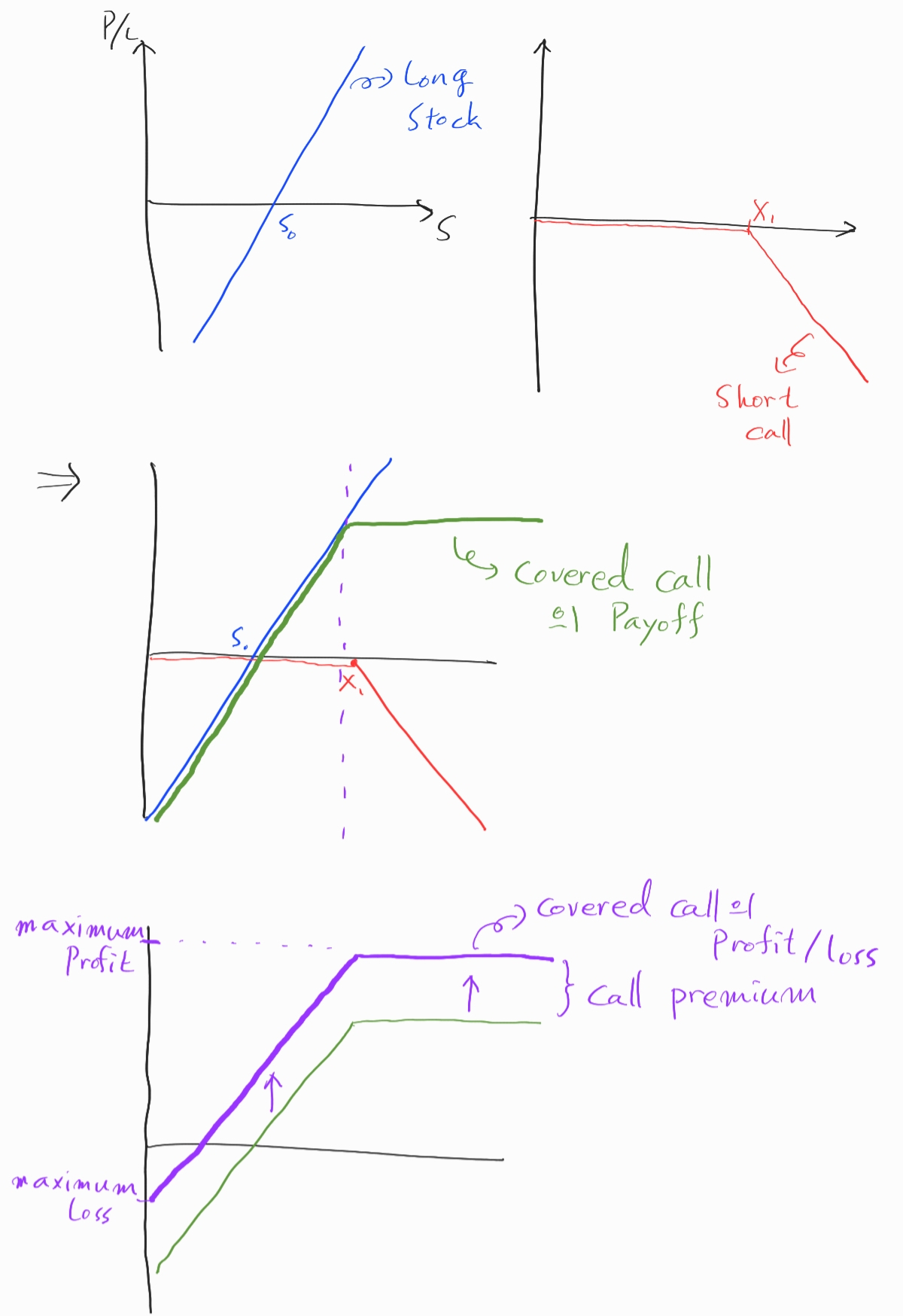

▶커버드 콜(covered call) 전략에 대해, 이제야, 소개를 드리게 됐네요. 먼저 'covered'가 무슨 뜻인지 짚고 넘어가죠. 금융투자 용어에서 covered가 나오면 hedge와 거의 비슷한 의미라고 생각하시면 됩니다.

우선 B라는 주식을 내가 들고 있다고 생각해보죠. B주가가 내려가는 게 걱정이라면 앞서 설명한 protective put 전략을 쓰면 됩니다.

그런데 이 주가가 앞으로 오르긴 할 것 같은데 딱히 크게 오르지는 않을 것 같다고 전망됩니다. 내 생각에 X가격까지는 오를 것 같지만 그 이상은 안 오를 것 같다고 칩시다. 그러면 B주식을 기초자산으로 하는 콜옵션을 매도(short)하면, 그에 따른 판매이익(콜 프리미엄)이 생깁니다. 대신 B주가가 X가격보다 더 높이 오를 경우 발생할 upside potential은 포기하게 됩니다.

|

| covered call 전략 |

주식 투자로 얻을 수 있는 가능한 최대 이익은 무한대입니다. 반면 최대 투자손실은 -100%, 즉 원금을 모두 잃는 것입니다. 커버드 콜 전략을 쓴다는 건 미래 얻을 수 있는 이익 가능성을 현재의 콜옵션 매도로 얻는 프리미엄과 바꾸는 것입니다.

대신 주가가 내 예상대로 X가격 이상 오르지 않는다면 나는 주가 상승분에 더해 콜옵션 매도 프리미엄만큼 더 수익을 챙기게 됩니다. 혹시 주가가 고꾸라져서 마이너스가 나도 프리미엄만큼 보전할 수 있습니다.

자, 그럼 커버드 콜 전략을 언제 쓰면 좋을까요? 기초자산인 B주가가 오르긴 할 것 같은데 딱히 크게 오르지 않는, 즉 변동성이 낮을 때 쓰면 됩니다.

커버드 콜 전략은 그래서 주식시장이 이러지도 저러지도 못하고 지지부진할 때 각광 받습니다. 딱히 주가 상승으로 뭘 먹을 게 없으니 콜 프리미엄이라도 먹자는 것입니다.

하지만 주식시장이 활황이어서 주가가 막 오르면 커버드 콜 전략은 낭패입니다. 다른 사람들이 주가 상승분을 손에 쥐고 환호할 때 남의 잔치 구경이나 해야하죠.

|

| 2020년 증시가 급등할 때는 커버드 콜 전략이 낭패였습니다. |

개인이 커버드 콜 전략을 현명하게 사용할 수도 있습니다.

개인이 주식투자를 할 때 실패하는 요인 중 하나는 초심을 잃기 때문입니다. 내가 C주식을 사면서 나름대로 가치평가도 하고 이익 전망도 해서 이 주식은 100만원까지 갈 것 같다고 생각하고 샀다고 합시다. 그런데 막상 실제로 주가가 100만원까지 가면 생각이 달라집니다. 왠지 150만원까지 갈 것 같고, 200만원도 문제 없을 것 같습니다. 냉철하게 다시 이익 전망을 하고 기업 분석을 해야 할 것 같지만 이성보다는 욕심이 앞서는 게 인지상정입니다. 그렇게 욕심을 부리다 C주식은 다시 고꾸라져서 결국 100만원에 팔아 버리지 않은 자신을 탓하게 됩니다.

이때 만약 커버드 콜 전략을 써서 C주식을 기초자산으로 해서 100만원을 행사가격으로 하는 콜옵션을 매도해 버리면 어떨까요? 그러면 당장은 옵션 프리미엄으로 수익률을 높이고, 실제로 C주가가 100만원이 되면 나는 더 이상 수익을 올리지 못해 사실상 C주식을 팔아버린 것과 같은 효과를 얻습니다. 목표가격(target price)을 현실화해버린 셈이죠. 개인의 제어할 수 없는 욕망에 일찌감치 한계선을 부여해 놓은 것입니다.

▶이 외에도 옵션을 이용해 주가 수익률을 높이거나 하락 위험을 헤지하는 전략들은 다양합니다. 프로텍티브 풋 전략과 커버드 콜 전략을 함께 사용하는 Collar 전략도 있습니다. 주가 Upside potential과 downside risk를 모두 없애는 것이죠.

옵션을 투기적 거래로 접근하는 것은 개인투자자에게 절대 추천하지 않습니다. 말씀드린대로 제로섬 게임인 파생상품 시장이란 개인에게는, 결국 모든 돈을 잃고 쓸쓸히 나와야 하는 도박판과 다르지 않을 수 있습니다.

하지만 나름의 합리적인 시장 전망과 주가 방향 추정에 따라 옵션을 이용하면 주식이나 지수(ETF) 같은 기초자산 수익률을 올리거나 수익률 하락 위험으로부터 보호할 수 있습니다.

#헤럴드경제에서 증권기사를 쓰고 있습니다. CFA 자격증을 취득한 뒤 CFA한국협회 금융지성위원회에서 활동하고 있습니다. 정보를 알기 쉽게 전달해야 하는 기자로서 사명감에 CFA의 전문성을 더해 독자 여러분께 동화처럼 재미있게 금융투자 뉴스를 설명드리도록 하겠습니다.

kwy@heraldcorp.com