회사채 순발행액 11년만에 최고

정부 시장안정책&불확실성이 자금 수요 증가

[헤럴드경제=서경원 기자] 올해 상반기 회사채 순발행액이 지난해보다 확대된 것으로 집계됐다. 코로나바이러스 감염증(코로나19) 충격이 컸지만 정부의 시장안정화 조치 등이 효과를 냈기 때문이란 해석이 나온다. 올해 상반기 회사채 순발행 규모는 11년 만에 최고치를 기록했다. 일각에선 경기 위축에 따른 손실 충당과 미래 불확실성 대비 차원의 비축 자금 수요 영향도 작용했다는 분석도 나온다.

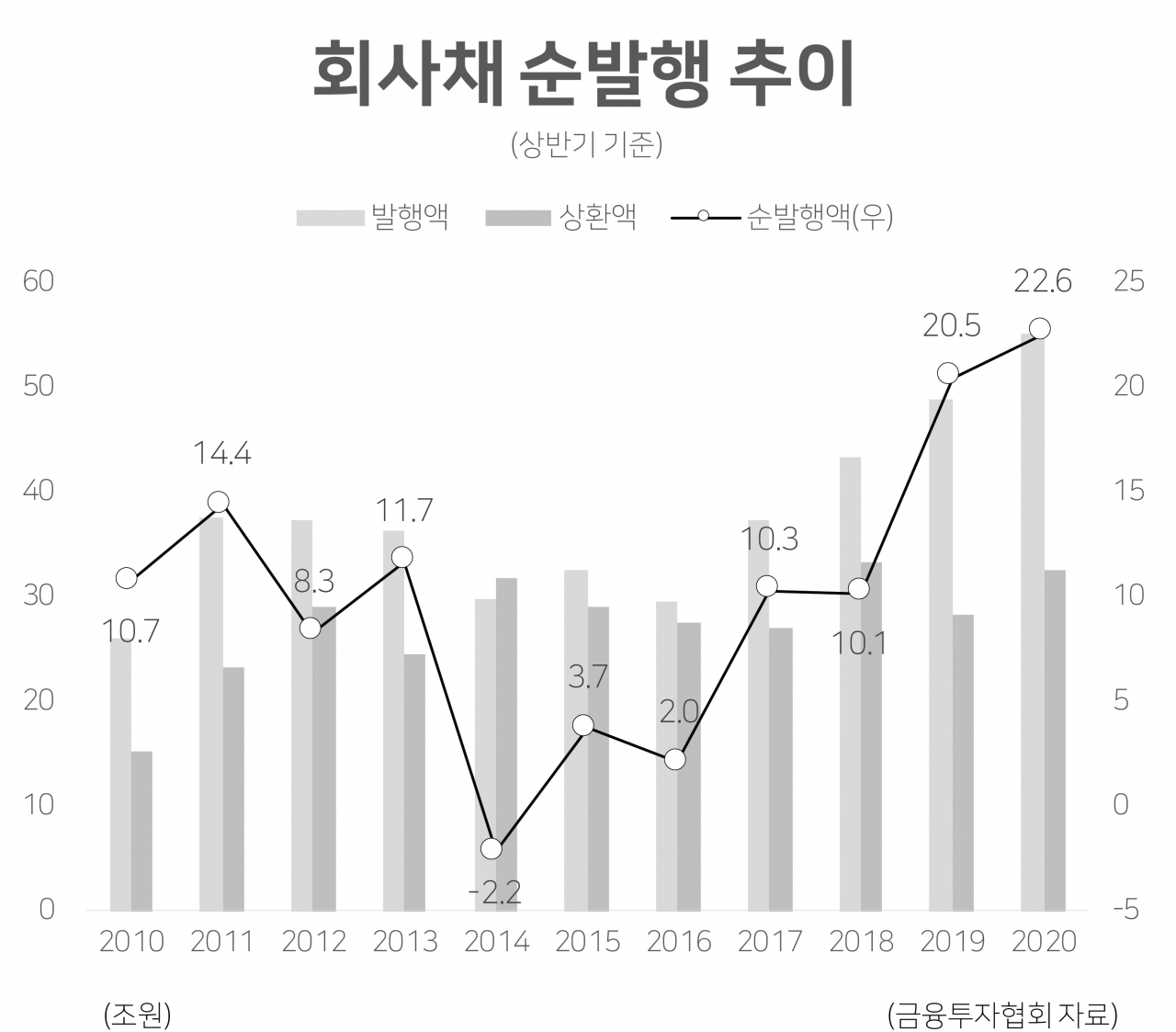

9일 금융투자협회 채권정보센터에 따르면 지난 1~6월 국내 회사채 순발행액은 22조6000억원으로 집계됐다. 작년 같은 기간에 비해 10.4%(2조1000억원) 늘었고, 과거 대비 규모로 보면 지난 2009년(27조5000억원) 이후 가장 많다.

발행액만 따지면 2009년(37조2000억원)을 크게 웃돌았다. 올 상반기 국내 회사채는 총 55조원이 발행됐는데, 작년 상반기(48조8000억원)보다 12.7%(6조2000억원) 증가한 수치다. 상반기 중 상환액은 32조4000억원으로 전년동기대비 14.3%(4조1000억원) 증가했다.

한국예탁결제원에 따르면 올 상반기 중 AA급(AA+에서 AA-) 발행액은 15조6000억원으로 전체 등급 중 가장 많았다. AAA급과 A급은 각각 2조4100억원, 8조7950억원의 발행을 기록했다. 상대적으로 규모가 작았던 BBB급도 1조2110억원으로 작년 같은 기간보다 두 배 수준으로 늘었다.

지난 3월 회사채 시장은 계절적 요인에다 코로나19에 따른 투자수요 위축 등으로 발행이 전월보다 큰 폭 축소, 순상환 전환됐다. 수요예측참여율도 하락하면서 A급 이하의 비우량 등급을 중심으로 발행액도 크게 줄었다. 한국은행에 따르면 지난 3~5월 중 수요예측참여율은 257%로 지난해 같은 기간의 수준(535%)을 많이 밑돌았다.

회사채 신용 스프레드(국고채 대비 금리차)도 코로나19 확산에 따른 실물경제 악화 우려와 투자심리 위축으로 우량물(AA등급 이상)과 비우량물(A등급 이하) 모두 단기간 큰 폭으로 확대됐다.

그러다 4월 들어서는 서서히 채권시장안정펀드 투자에 따른 수요 확충 등에 힘입어 우량등급을 중심으로 발행규모가 확대됐다. 신용 스프레드 확대추세도 점차 둔화됐지만, 우량물과 비우량물 모두 과거 장기 평균에 비하면 높은 수준이 유지되고 있다.

현재 회사채 발행은 코로나19 이전 수준의 안정세를 되찾았지만 비우량물을 중심으로 신용 경계감이 여전히 존재함에 따라 저신용·취약업종 기업들의 유동성 여건 개선은 지연되고 있는 상황이다.

이에 이달 중 정부와 한국은행이 가동 예정인 저신용등급 포함 회사채·CP(기업어음) 매입 SPV(특수목적법인)가 이를 상당 부분 해소시킬 수 있단 기대가 나온다. 그러나 한은의 손실 최소화 원칙에 따라 비우량물 매입 한도가 제한적이어서 효과는 지켜봐야 한단 관측이다.

김기명 한국투자증권 연구원은 “SPV 가동을 저신용등급 크레딧 시장도 안정을 찾을 것으로 기대되지만, 발행금리에 최대 100bp(1bp=0.01%포인트)의 가산수수료를 부과하는 운용기준을 가지고 있단 점을 감안하면 효과가 반감될 여지가 있다”며 “SPV에 자금을 공급하는 한은의 위험회피성향도 감암하면 SPV 가동으로 저신용등급 시장 안정이 실제 나타나는지는 모니터링이 필요하다”고 말했다.

![[르포] 다니엘헤니도 꽂혔다…지식산업센터의 반전 [부동산360]](https://wimg.heraldcorp.com/news/cms/2024/11/24/my-p.v1.20241123.774ea68ac05d4d0780e654147d7908bb_R.png?type=h&h=120)

![“父는 죽고, 친모와 결혼하고” 재앙같은 예언…당사자 아들의 기구한 사연[이원율의 후암동 미술관-오이디푸스 편]](https://wimg.heraldcorp.com/news/cms/2024/11/23/news-a.v1.20241122.6f410829d2e847798d1f6f02d6796a42_T1.jpg?type=h&h=240)

![아이도 안 낳는데 큰 집 왜 사냐고?…천만에, 큰 집이 더 올랐다 [부동산360]](https://wimg.heraldcorp.com/news/cms/2024/11/24/rcv.YNA.20241118.PYH2024111813560001300_T1.jpg?type=h&h=240)

![“비트코인, 예전에 남친 말 듣고 샀는데 마이너스 77%”…사상최고 찍었는데 무슨 일? [투자360]](https://wimg.heraldcorp.com/news/cms/2024/11/22/news-p.v1.20241122.0cf61946edb24523a8f1c5a715bcae7d_T1.jpg?type=h&h=240)

![연예인에 빠져…“24개월 할부로 사더니” 전부 쓰레기통 행 [지구, 뭐래?]](https://wimg.heraldcorp.com/news/cms/2024/11/25/news-p.v1.20241120.bf9d50d5065347f3ba37696b2898bb31_T1.jpg?type=h&h=240)

![집 너무 안팔리자 아내가 꺼낸 말 “여보, 상가랑 아파트 바꿀까?”[부동산360]](https://wimg.heraldcorp.com/news/cms/2024/11/16/rcv.YNA.20241105.PYH2024110509190001300_T1.jpg?type=h&h=240)