외국계상품 검증없이 도입

우리·하나銀만 집중판매해

타은행들 “판매부적격 판단”

[헤럴드경제=이승환 기자] 1500억원 이상 판매된 독일 국채금리연계형 파생결합증권(DLS)의 ‘100% 원금손실’ 공포가 현실화되고 있다. 지난 3월 마이너스 구간에 진입한 독일 국채금리가 DLS의 전액 원금손실 기준인 –0.7% 밑으로 내려오면서다.

투자자들의 막대한 원금 손실이 유력해진 반면 이번 상품을 만들고 판매한 금융회사들은 운용 수익 및 발행·판매 수수료 등 계약 조건대로 상당한 수익을 거둬들이고 있다. 일각에서는 글로벌 금융시장 변동성을 활용해 운용 수익을 노린 외국계 증권사가 설계한 고위험 파생상품을 국내 금융회사들이 제대로 된 검증 없이 들여와, 무분별하게 판매하며 피해를 키웠다는 지적이 나온다.

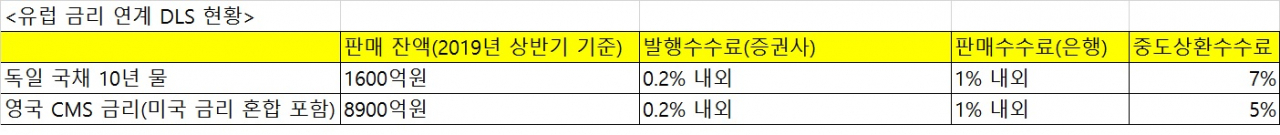

16일 금융권에 따르면 독일 국채 10년물 금리가 15일 현재 기준 –0.713%를 기록했다. 우리은행에서 1200억원 가량 판매된 DLS는 독일 국채 10년물 금리가 만기시 -0.2% 이상이면 연 환산 4~5% 수익을 얻지만, 금리가 -0.2% 미만부터는 손실이 시작된다. -0.7%에 도달하면 원금 전액이 사라진다.

영국 CMS(이자율 스와프-미국 금리 혼합 포함)금리를 기초자산으로 하는 DLS의 경우 영국 국채 금리가 가입 시 금리의 60% 밑으로 내려가지 않으면 3~5% 수익을 받는다. 60% 아래로 떨어지면 손실을 보는 구조다. 하나은행과 우리은행은 작년 하반기 1% 초중반 대 금리에서 영국 CMS금리연계형 DLS를 본격적으로 판매하기 시작했다. 현재 영국 국채 금리가 0.408%인 점을 감안하면 해당 상품 역시 60% 가까운 손실이 유력하다.

DLS 상품은 옵션시장에서 수익이 결정된다. 누군가는 손실을 보지만, 다른 누군가는 이익을 얻는다. 이번 DLS를 설계·운용하는 곳은 JP모건, 메릴린치 등 대형 외국계 금융회사인 것으로 알려졌다.

금융권 관계자는 “이들 외국계 금융회사들은 일반 투자 고객들이 손해가는 구간에서 수익을 가져가는 방향으로 베팅을 했을 것”이라고 추정했다.

국내 증권사와 은행도 DLS 각각 발행, 판매 수수료 수익을 얻는다. 외국계 금융회사가 설계한 구조를 바탕으로 DLS 상품화를 시킨 국내 증권사들은 0.2% 수준의 발행 수수료를 받는다.

1조원이 넘는 것으로 추정되는 전체 판매 규모에서 80% 이상이 우리은행과 하나은행에서 팔렸다. 은행에서 얻는 판매수수료는 1%~1.4% 정도로, 수수료 수익만 80억원 규모로 추정된다.

높은 수수료 수익에만 눈이 멀어 해당 상품의 위험을 제대로 검증하지 못했다는 지적도 나온다. 우리은행과 하나은행을 제외하고 해당 상품 판매를 제안 받은 대부분의 은행들은 자체 리스크 심사 과정에서 손실 가능성이 크다고 판단, 고객 추천 상품에서 해당 DLS를 배제시킨 것으로 알려졌다.

한 시중은행 WM그룹 임원은 “이번 DLS 문제는 상품심사위원회 등 WM 파트 내부에서 상품 리스크를 심사하는 시스템이 제대로 작동하지 않으면서 초래된 것으로 보인다”며 “과거 리먼사태 이후 특정 상품을 공격적으로 판매하는 경향은 많이 사라졌지만 여전히 내부적으로 전략 상품이라는 형식으로 조직 전체가 나서 영업을 독려하는 경우도 있다”고 말했다.

nice@heraldcorp.com