- 웅진에너지 지분 손상차손 인식 때문

- 신용등급 추가 하향조정 가능성 ↑

[헤럴드경제=원호연 기자]웅진이 자회사 웅진에너지 사태의 직격탄을 맞았다. 웅진에너지 존립이 위태로워지면서 웅진이 가진 지분이 고스란히 재구구조 악화로 반영됐다. 부채비율 급증에 따라 신용도 하락 우려도 제기된다.

지난 28일 웅진은 지난해 회계 결산에 대한 감사보고서를 제출했다고 공시했다. 지난 27일 웅진에너지의 감사보고서에 대해 한영회계법인이 감사보고서 의견을 거절한 지 하루 만이다.

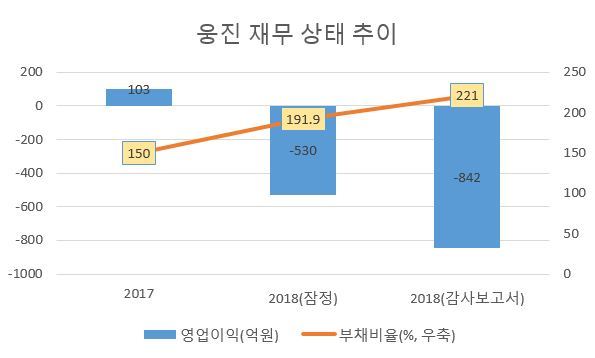

‘적정’ 의견을 받으면서 우려는 해소됐지만 문제는 재무구조 악화다. 지난 2017년 103억 7719만원 영업이익을 낸 것과 달리 842억2184만원 영업손실을 내면서 적자전환했다. 적자폭이 잠정실적 발표 당시 제시했던 530억원에 비해 60% 가까이 늘어났다.

부채비율도 지난 2017년 150%에서 221%로 큰 폭 증가했다. 조정부채는 소폭 줄어들었지만, 자본총계가 3337억원에서 2256억원으로 줄면서 부채비율이 상승했다. 통상 기업 재무상태가 양호하다고 판단하는 부채비율은 200% 이하다. 부채비율로 보면, 현 웅진의 재무구조가 우려 수준에 도달한 셈이다.

재무구조가 악화된 데는 웅진에너지 여파가 컸다. 웅진은 웅진에너지 지분 26.65%를 갖고 있다. 감사를 맡은 안진회계법인은 감사보고서에서 “웅진에너지에 대한 외상매출금 165억여원과 미수수익 출자전환분 33억원을 포함한 투자주식 305억여원을 손상차손으로 인식했다“고 설명했다.

웅진은 웅진에너지에 대한 추가 지원을 하기보다 웅진씽크빅을 통해 새로 인수한 코웨이 중심으로 사업을 재편할 전망이다. 웅진측은 ”웅진에너지에 1000억원 이상 지원했지만, 태양광 업황 악화를 더이상 견디기 어렵다“고 설명했다.

문제는 부채비율이 급증하면서 낮아진 신용도다. 한국신용평가는 웅진의 신용등급을 BBB로 조정하면서 “부실 계열사의 신용위험이 전이될 가능성을 고려해 신용등급을 추가 하향조정할 수 있다”고 밝힌 바 있다. BBB 미만의 회사채는 정크본드로 분류돼 회사채 공모시장에서 자본을 조달할 가능성이 줄어든다. 지주사로서 새로 인수한 코웨이 등 자회사를 지원할 수 있는 수단이 줄어들 수 밖에 없다.

IB업계 관계자는 “그동안 매각대상으로 오르지 않았던 웅진북센을 웅진플레이도시와 함께 매각키로 한 것 역시 재무구조를 개선하기 위한 시도의 일환으로 보인다”며 “부채비율이 500%를 넘는 웅진북센의 기업가치를 얼마나 인정받느냐가 관건”이라고 말했다.

why37@heraldcorp.com