- 수년내 100여명 채권운용 인력 IB 탄생 전망

[헤럴드경제=김지헌 기자] ‘발행어음’ 사업을 하는 초대형 투자은행(IB)들이 채권 운용 인력 확보에 적극 나선다. 현재 초대형 IB의 채권운용 인력은 10명 내외로, 향후 발행어음 조달 규모가 늘면 수년내 100명을 웃도는 채권운용 인력을 갖춘 IB가 나타날 전망이다.

4일 한국투자증권 관계자는 “향후 발행어음의 자금조달 규모가 실제로 자기자본의 2배가 되면 채권운용 인력이 현재보다 최대 10배가량 증가할 수 있다”며 “발행어음 조달 규모에 따라 인력 증가가 가능한 상황”이라고 말했다.

자기자본 4조원 규모를 넘긴 미래에셋대우, NH투자증권, 삼성증권, KB증권도 “현재로선 인가가 확정되지 않아 구체적인 계획이 없다”면서도 “만약 인가가 난다면 채권 운용 인력이 늘 수 있을 것”이라고 말했다.

|

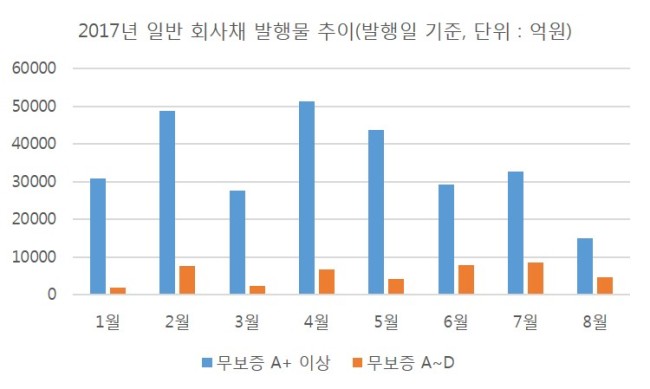

| 회사채 발행물 추이 |

대형 IB들이 채권운용 인력이 늘어나는 이유는 발행어음으로 조달된 자금의 50% 이상을 ‘기업금융관련자산’에 투자해야 하는 규정 때문이다. ‘기업금융관련자산’에는 자금조달이 수월하지 못한 기업들의 숨통을 트여주는 수단 중 하나로 회사채가 인정된다. 기업이 직접 발행한 회사채(발행물)는 신용등급에 상관없이, 매매되는 회사채(유통물)는 신용등급이 A등급 이하인 경우만 ‘기업금융관련자산’에 포함된다.

초대형 IB들은 ‘A등급 이하의 회사채 발행물 인수’ 인력을 늘리는 데 초점을 두고 있다. ‘기업금융관련자산’에 포함되는 ‘등급에 상관없는 회사채 발행물’과 ‘A등급 이하 회사채 유통물’ 중 ‘A등급 이하 회사채 유통물’은 실제 거래가 활발하지 않아 증권사 입장에서 당장 매입하기 부담스럽단 지적이다.

증권사 관계자는 “매매가 잘 안 되는 A등급 이하 유통물을 매입하는 대신 A등급 이하 발행물을 인수하는 방식으로 기업들에 대한 자금공급이 진행될 것”이라며 “이를 통해 초대형 IB 설립 취지에도 맞춰나갈 것”이라고 말했다. 그는 “유통물은 그 매매를 중개하는 곳의 수수료 수입에 도움되지, 기업에게 직접 도움된다고 보긴 어렵다”며 “A등급 이하 발행물을 인수한 뒤 향후 A등급 이하 유통물 시장에 이를 내놓는 방식을 취할 것”이라고 말했다.

다른 증권사 관계자는 “주로 A등급 이하의 회사채를 인수해 만기까지 보유할 예정”이라며 “만기까지 보유하려면 기업 심사의 필요성이 이전보다 더 커져 심사 인력이 늘어날 수밖에 없는 상황”이라고 말했다.

다만 채권 운용 중 헤지(가격 변동에 따른 손실 위험 제거)와 관련된 인력 수요는 크지 않을 것으로 전망된다. 향후 금리 인상이 지속되면서 채권 가격이 하락(채권 금리 상승)해 평가손실은 날 수 있지만, 인수한 회사채를 만기까지 보유하게 되면 결국 약정 이자를 수취해 운용 증권사 입장에선 실제로 수익을 낼 수 있단 분석이다.

증권사 관계자는 “회사채 외에도 유동성 확보를 위해 국채를 운용하게 되는데 이때 금리 등에 대한 헤지는 규정상 가능하지 않다”며 “이 또한 헤지 인력이 크게 필요하지 않는 이유”라고 말했다.

raw@heraldcorp.com