유가급락 여파로 신흥국 통화가치가 줄줄이 하락하면서 각국이 환율방어를 위해 대폭적인 금리인상을 단행하는 등 세계가 총성없는 환율전쟁에 빠져들고 있다.

저유가로 시작된 신흥국 통화가치 급락은 미국발 금리인상까지 덮칠 경우 ‘퍼펙트스톰(복수의 악재가 동시에 발생하는 현상)’에 직면할 수 있어 1997년 외환위기가 재현하는 것 아니냐는 우려도 나온다.

▶신흥국 환율 비상 ‘어게인 1997(?)’=신흥국 통화가치 하락은 산유국을 중심으로 확산하고 있다.

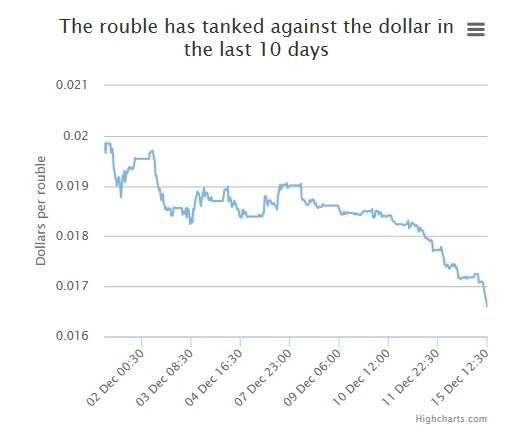

6개월새 국제유가가 반토막나면서 원유가 전체 수출의 75%를 차지하는 러시아의 루블화 가치는 올들어 87% 폭락했다. 달러대비 루블화 환율은 15일 심리적 저항선인 달러당 60달러를 돌파했다. 장중 64.45루블을 기록해 사상 최저치로 폭락했다.

러시아 금융당국은 환율 방어를 위해 지난 11일 하루에만 5억달러 투입하는 등 최근 11일동안 환율 방어에 59억달러를 쏟아부었지만 역부족이었다.

자원부국 인도네시아도 루피아화가 16년 만에 최저치로 하락했다. 루피아화는 15일 달러당 1만2689루피아로 1.8% 떨어져 지난 1998년 이후 최저치를 기록했다. 연말 달러수요 증가와 외국인 투기자본 이탈이 원인으로 꼽혔다.

남미 경제 1위국인 브라질 헤알화도 하락세를 면치 못하고 있다. 이날 헤알화는 달러당 2.685헤알에 마감해 9년 9개월만에 최저치를 보였다. 브라질 중앙은행은 보유 외환을 풀며 환율방어에 나섰으나 지우마 호세프 대통령 2기의 경제정책 신뢰도가 떨어지고 유가하락까지 겹쳐 헤알화 하락세를 막지 못하고 있다.

|

| 러시아 루블화 가치가 15일(현지시간) 달러당 64.45루블을 기록해 사상 최저치로 추락했다. [출처: cbc.ca] |

이밖에 원유수출이 전체 수출의 절반 이상을 차지하는 콜롬비아 페소화도 올 하반기 23% 폭락했다.

산유국이 아닌 신흥국 통화라고 해서 안전한 것은 아니다. 영국 일간 파이낸셜타임스(FT)는 “태국 바트, 인도 루피, 필리핀 페소 등은 올해 달러대비 2% 하락해 석유수출국인 러시아나 콜롬비아 통화와 대조를 보였지만, 미국이 금리인상을 단행해 또 다른 강달러 시기가 오면 외환시장이 불안해질 수 있다”고 경고했다.

블룸버그통신은 “러시아부터 브라질, 베네수엘라, 태국 등 신흥국 주식, 채권, 통화가 ‘트리플 약세’를 보이고 있다”며 “1998년(외환위기)이 오고 있다”고 우려했다. 통신은 “유가 하락세 계속되고 이번주 미국의 연방공개시장위원회(FOMC) 회의에서 금리 조기인상 시그널이 나오면 신흥국 고통은 더욱 심화될 것”이라고 설명했다.

|

| 지난 6월이래 브렌트유 가격 추이 (단위:배럴당 달러) [출처:텔레그래프] |

▶지구촌 환율전쟁 본격 점화=저유가가 촉발한 통화가치 하락은 글로벌 환율전쟁으로 비화하고 있다.

‘2014년판 환율전쟁’은 선진국의 무차별 돈살포로 신흥국 통화가치가 급등했던 2011년과는 달리, 저유가와 달러강세로 신흥국 통화가치 하락를 막기 위한 대조적인 상황을 보이고 있다.

저유가로 디폴트 위기에 몰린 러시아 금융당국은 16일 새벽 기습적인 금리인상 칼을 빼들었다. 러시아 중앙은행은 이날 기준금리를 현행 연 10.5%에서 17.0%로, 무려 6.5%포인트 올렸다. 세계적으로 중앙은행이 기준금리를 한 번에 5% 포인트 이상 올리는 것은 이례적이다.

러시아 중앙은행은 성명에서 “금리 인상은 최근 큰 폭의 루블화 가치 하락과 인플레이션 위험을 억제하기 위한 것”이라고 설명했다. 러시아의 이번 금리인상은 지난 11일 1% 포인트에 이어 5일 만으로, 올해 들어 6번째 인상이다.

앞서 브라질 중앙은행도 이달 초 기준금리를 현행 11.25%에서 11.75%로 0.5%포인트 전격인상했다. 이는 한 달 만의 추가 인상으로 높은 물가상승률과 헤알과 가치하락을 막기 위한 고육지책으로 풀이됐다.

전무후무한 돈풀기로 2011년 글로벌 환율전쟁의 도화선이 됐던 미국은 이제 금리인상 시점을 저울질하고 있다. 16~17일 열리는 12월 FOMC 정례회의에서 초저금리 ‘상당기간 유지’라는 문구가 수정되면 전세계 자금은 신흥국을 이탈해 미국으로 흘러가게 된다. 신흥국 금융시장이 ‘자금 엑소더스’로 외환위기를 맞을 수 있는 가능성이 커지는 셈이다. 한국은행 뉴욕사무소는 “시장 금리가 미국 중앙은행의 기준금리 인상 이전부터 빠르게 상승해 금융불안이 나타날 가능성이 있다”고 전망했다.

반면, 디플레이션(경기침체 속 물가하락) 공포에 휩싸인 일본과 중국, 유로는 돈풀기 정책을 고수하고 있다.

일본 아베 신조 총리는 지난 14일 중의원 선거에서 압승을 거두면서 “경기부양을 위해 1조엔 더 풀겠다”고 천명했다. 유럽은 금리 1%대 LTRO(장기저리 대출 프로그램)를 통해 유동성 공급에 나섰지만 효과가 크지 않아 내년 봄 양적완화에 나설 것이라는 관측이 나오고 있다.

‘세계의 공장’ 중국은 경제 성장둔화에 따라 금리인하에 나섰다. 중국 인민은행은 지난달 깜짝 금리인하를 단행한데 이어 7%대 성장을 위해 내년 중 은행 지준율 및 기준금리를 추가인하할 것이라는 전망이 나온다.

/cheon@heraldcorp.com