현대제철

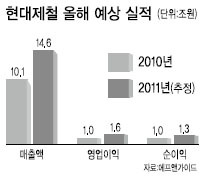

현대제철이 올해 2분기부터 봉형강 부문의 실적이 개선될 것으로 예상되면서 벌써부터 시장 예상치를 뛰어넘는 ‘어닝 서프라이즈’가 기대된다. 단기적으로는 일본 동북지방에서 발생한 대지진으로 일본 주요 철강업체의 생산이 중단되면서 이에 따른 수혜도 적지 않을 것이란 전망이다. 15일 증권정보업체 에프앤가이드에 따르면 26개 국내 주요 증권사가 전망한 현대제철의 2011년 영업이익과 당기순이익 컨센서스는 각각 1조6090억원, 1조3184억원이다. 지난해 실적과 비교하면 각각 55%, 30% 증가한 수치다.

15일 증권정보업체 에프앤가이드에 따르면 26개 국내 주요 증권사가 전망한 현대제철의 2011년 영업이익과 당기순이익 컨센서스는 각각 1조6090억원, 1조3184억원이다. 지난해 실적과 비교하면 각각 55%, 30% 증가한 수치다.특히 1분기 실적은 고로 2호기의 감가상각비로 영업이익이 소폭 줄어들 전망이지만, 2분기부터는 고로 2호기의 조업조건이 안정되면서 본격적으로 이익이 확대될 것으로 예상된다.

김강오 한화증권 연구원은 “현대제철의 2011년 1분기 영업실적은 매출액 3조4332억원, 영업이익 3433억원이 예상된다”며 “매출액 증가(전분기 대비 19.6%)에도 불구하고 영업이익이 전분기 대비 2.5% 감소할 것으로 예상되는 것은 고로 2호기가 상업생산을 시작하면서 감가상각비가 801억원 증가했기 때문”이라고 설명했다.

그는 “고로 2호기의 조업조건이 안정되면서 2분기 영업이익은 4336억원으로 증가할 것”이라고 덧붙였다.

박현욱 HMC투자증권 연구원도 “올해 1월부터 상업가동되는 제2고로로 실적의 증가가 지속되고, 올해 4월 착공될 제3고로(2013년 완공)는 성장성으로 주가에 긍정적인 영향을 끼칠 것으로 예상된다. 2분기부터 봉형강 부문의 실적이 개선되면서 시장 예상치를 상호하는 어닝서프라이즈가 기대된다”고 전망했다.

지난 11일 발생한 일본 동북지방 대지진으로 JFE스틸 지바제철소가 폭발하고 도쿄제철이 가동을 중단하면서 반사이익도 예상된다.

김주형 동양종금증권 연구원은 “일본 대지진에 따라 단기적으로는 동아시아 철강재 가격 상승, 수요 감소에 따른 철광석 등 원재료 가격 하락, 복구 수요 발생 등 3가지 측면에서 수혜가 예상된다”고 말했다.

김주형 동양종금증권 연구원은 “일본 대지진에 따라 단기적으로는 동아시아 철강재 가격 상승, 수요 감소에 따른 철광석 등 원재료 가격 하락, 복구 수요 발생 등 3가지 측면에서 수혜가 예상된다”고 말했다.국내 26개 증권사가 제시한 현대제철 목표주가 컨센서스는 17만269원으로 14일 종가 기준 13만6000원 대비 25.1% 상승 여력이 있는 것으로 분석된다.

해외에서도 최근 현대제철에 대한 매우 긍정적인 평가가 나오고 있다.

노무라금융투자는 지난 7일자 리포트에서 “현대제철이 2014년까지 매년 14%의 매출 성장률을 올릴 수 있을 것”으로 내다봤다. 건설업황의 빠른 회복과 제2고로 수익성 개선, 중국을 통한 재고 방출 등을 호재로 꼽으며 목표주가를 기존 12만5000원에서 17만원으로 높였다.

최재원 기자/ jwchoi@heraldcorp.com