이 기사는 해외 석학 기고글 플랫폼 '헤럴드 인사이트 컬렉션'에 게재된 기사입니다.

경제 발전과 빈곤 종식의 열쇠는 ‘투자’다. 국가는 네 가지 우선순위에 투자해 번영을 달성한다. 네 가지 중 가장 중요한 것은 양질의 교육과 의료를 통해 사람에게 투자하는 것이다. 그다음은 전기, 안전한 물, 디지털 네트워크, 대중교통 등 인프라에 대한 투자다. 세 번째는 자연을 보호하는 자연 자본(natural capital)이고, 네 번째는 사업 투자다. 여기서 핵심은 파이낸싱, 즉 걸맞은 규모와 속도로 투자에 필요한 자금을 동원하는 것이다.

원칙적으로 세계는 상호 연결된 시스템으로서 작동해야 한다. 높은 수준의 교육, 의료, 인프라 및 사업 자본을 이미 갖춘 부국들이 인적·인프라·자연·사업 자본을 시급히 구축해야 하는 빈국에 충분한 자금을 공급해줘야 한다는 것이다. 돈은 부국에서 빈국으로 흘러야 한다. 신흥국가들이 부유해짐에 따라 그 이익과 이자가 투자 수익으로서 부국으로 다시 흘러갈 것이다.

이는 양쪽 모두에 득이 되는 ‘윈-윈(win-win)’ 상황이다. 빈국은 부유해지고 부국은 자국 경제에만 투자했을 때보다 더 많은 이익을 얻는다.

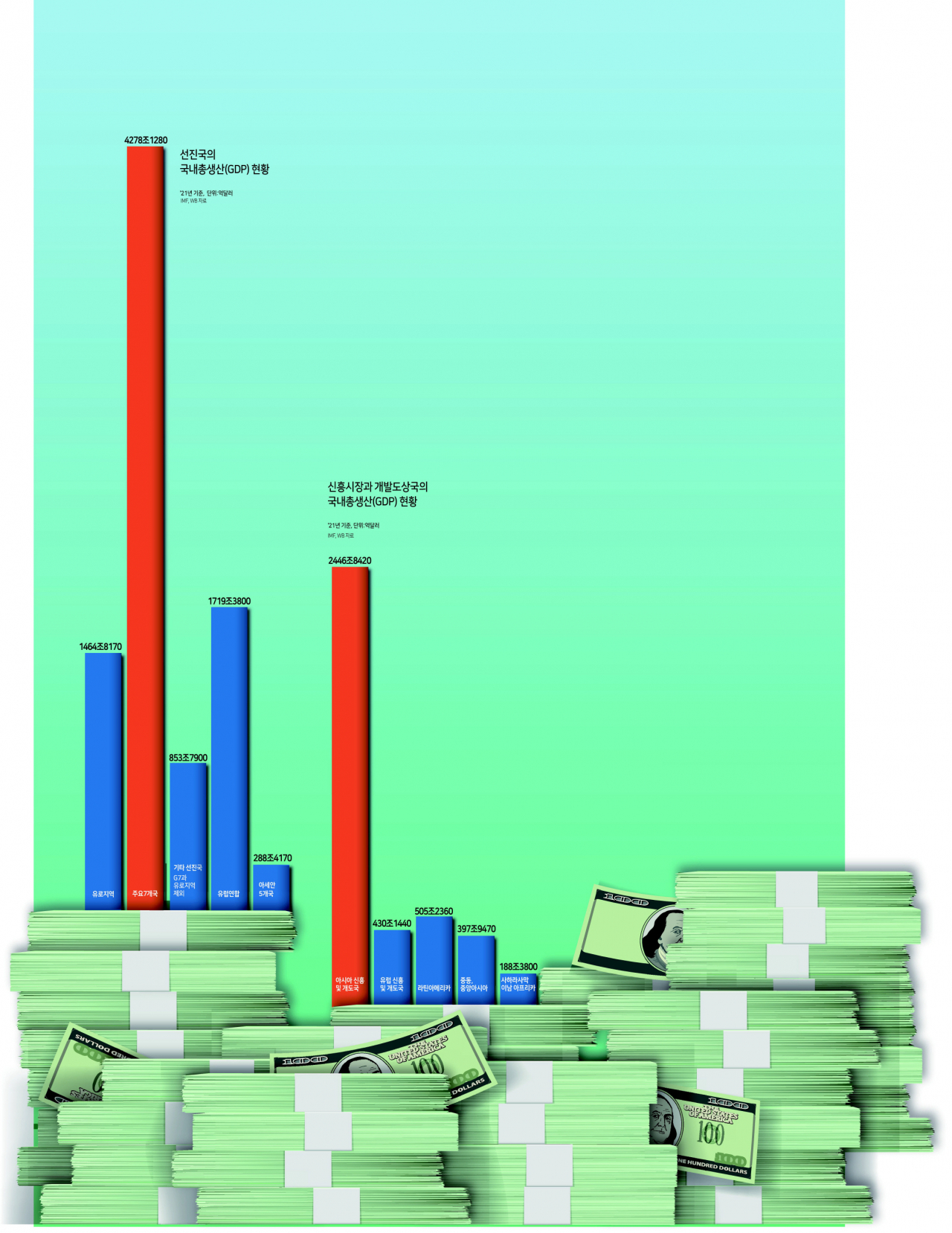

그런데 이상하게도 국제 금융은 이런 식으로 작동하지 않는다. 부국들은 주로 부유한 경제에만 투자하고, 가난한 국가에는 빈곤에서 벗어나기엔 충분치 않은 소량의 자금만이 돌아온다. 세계의 빈곤한 절반(저소득·중저소득 국가)은 현재 연간 약 10조달러를 생산하는 반면 세계의 부유한 절반(고소득·중고소득 국가)은 약 90조달러를 생산한다. 부유한 절반에서 빈곤한 절반으로 가는 자금이 연간 약 2조~3조달러는 돼야 하지만 실제로는 이 금액의 극히 일부만이 흘러간다.

문제는 빈국에 투자하는 것이 너무 위험해 보인다는 점이다. 단기적인 관점으로 본다면 물론 그렇다. 한 저소득 국가의 정부가 공교육자금을 조달하기 위해 차입을 원한다고 가정해보자. 교육의 경제적 보상은 매우 크지만 아이들은 12~16년의 학교 교육을 마친 뒤 노동시장에 진입하기에 이 보상이 실현되기까지는 20~30년이 필요하다. 하지만 대출은 종종 만기가 5년밖에 되지 않고, 현지 통화가 아닌 미국달러로 표시된다.

이 국가가 오늘 5년 만기로 20억달러를 빌린다고 가정해보자. 5년 안에 그 정부가 또 다른 5년짜리 대출로 20억달러를 리파이낸싱할 수 있으면 문제 될 게 없다. 5개의 5년짜리 대환대출을 통해 부채 상환은 30년 동안 유예될 수 있으며, 그때쯤엔 그 국가의 경제가 또 다른 대출 없이 부채를 상환할 수 있을 정도로 충분히 성장해 있을 것이다.

그러나 그 과정의 어느 시점에서 리파이낸싱이 어려워질 수 있다. 팬데믹, 월가의 은행 위기 또는 선거 관련 불확실성 때문에 투자자들이 불안해지고, 이 국가가 20억달러를 리파이낸싱하려고 할 때 금융시장에 대한 접근이 차단돼버린다. 수중에 충분한 달러가 없고 신규 대출도 받을 수 없다면 이 국가는 채무불이행 상태가 돼 국제통화기금(IMF) 응급실에 끌려가게 된다.

대부분의 응급실이 그렇듯 이후의 상황은 보기 좋지 않다. 해당 국가의 정부는 공공지출을 삭감하고 사회적 불안이 초래되며 외국 채권자들과 장기적인 협상에 직면한다. 간단히 말해 그 국가는 심각한 금융적·경제적·사회적 위기를 맞는다.

이 사실을 알고 있는 무디스나 스탠더드앤드푸어스(S&P)글로벌과 같은 신용평가기관은 이런 국가들에 ‘투자 등급’보다 낮은 신용 등급을 부여하고 그 결과로 빈국들은 장기 대출을 받을 수가 없다. 정부들은 장기적인 투자를 해야 하지만 단기 대출로 인해 단기적으로 생각하고 투자하게 된다.

또한 빈국들은 이자율도 매우 높다. 미국 정부가 30년 만기 대출에 연간 4% 미만의 이자를 내는 반면 빈국 정부들은 종종 5년 만기 대출에 10% 이상의 이자를 내곤 한다.

IMF 입장에서는 빈국 정부들에 차입을 너무 많이 하지 말라고 조언한다. 사실상 IMF는 미래의 부채 위기를 방지하기 위해 교육(또는 전기, 안전한 물, 포장된 도로)을 포기하는 게 낫다고 말하고 있는 것이다. 너무나 비극적인 조언이다. 그 결과, 빈국들은 빈곤에서 벗어나는 것이 아니라 오히려 ‘빈곤의 덫’에 빠지게 된다.

상황이 더는 용인하기 어려운 수준이 됐다. 세계의 부유한 절반은 나머지 가난한 절반에 ‘에너지 시스템을 탈탄소화하라’ ‘보편적 의료 및 교육과 디지털 서비스에 대한 접근을 보장하라’ ‘열대우림을 보호하라’ ‘안전한 물과 위생을 보장하라’ 등의 요구를 하고 있다. 그리고 가난한 국가들은 이자율 10%의 5년 만기 대출을 통해 이 모든 것을 어떻게든 해내야 한다.

글로벌 목표가 문제라는 뜻은 아니다. 그 목표들은 달성 가능하지만 충분한 투자 흐름이 있을 때만 가능한 것들이다. 문제는 바로 글로벌 연대의 부족이다. 빈국들은 이자율이 10%가 넘는 5년 만기 대출이 아니라 이자율 4%의 30년짜리 대출이 필요하고, 훨씬 더 많은 파이낸싱이 필요하다.

간단히 말하면 빈국들은 ‘글로벌 금융 아파르트헤이트(Apartheid·과거 남아프리카공화국의 인종차별)의 종식’을 요구하고 있다.

이를 달성하는 데에는 두 가지 주요한 방법이 있다. 첫 번째는 세계은행과 아프리카개발은행과 같은 지역 개발 은행들이 파이낸싱을 약 5배 확대하는 것이다. 이러한 은행들은 약 4%로 30년간 돈을 빌릴 수 있고, 빌린 돈을 유리한 조건으로 빈국들에 대출해줄 수 있다. 그러나 이 은행들은 운용 규모가 너무 작다. 은행들이 규모를 키우기 위해서는 주요 20개국(G20) 국가들(미국·중국·유럽연합 포함)이 훨씬 더 많은 자본을 다자 간 은행에 둬야 한다.

두 번째 방법은 신용평가제도와 IMF의 채무 자문, 차입국의 재정관리 시스템을 고치는 것이다. 이 시스템들은 지속 가능한 장기 개발 쪽으로 방향이 재조정돼야 한다. 빈국들이 5년이 아니라 30년간 돈을 빌릴 수 있다면 그동안에는 금융 위기를 겪지 않을 것이고, 더 정확한 신용 등급과 더 나은 IMF 자문으로 뒷받침되는 적절한 장기 차입 전략이 있다면 빈국들은 훨씬 더 유리한 조건으로 훨씬 더 많은 자금 흐름에 접근할 수 있을 것이다.

올해 주요국들은 6월 파리, 9월 델리 및 유엔, 11월 두바이에서 총 4개의 글로벌 금융 관련 회의를 진행한다. 힘 있는 국가들이 힘을 합친다면 이 문제는 해결될 수 있다. 끝이 보이지 않는 파괴적이고 처참한 전쟁이 아니라 바로 이것이 강대국들이 진짜 해야 할 일일 것이다.

제프리 삭스 미국 컬럼비아대 교수

Money Makes the World Go Round – And Development Succeed

Jeffrey Sachs

The key to economic development and ending poverty is investment. Nations achieve prosperity by investing in four priorities. Most important is investing in people, through quality education and health care. The next is infrastructure, such as electricity, safe water, digital networks, and public transport. The third is natural capital, protecting nature. The fourth is business investment. The key is finance: mobilizing the funds to invest at the scale and speed required.

In principle, the world should operate as an interconnected system. The rich countries, with high levels of education, healthcare, infrastructure, and business capital, should supply ample finance to the poor countries, which must urgently build up their human, infrastructure, natural, and business capital. Money should flow from rich to poor countries. As the emerging market countries became richer, profits and interest would flow back to rich countries as returns on their investments.

That’s a win-win proposition. Both rich and poor countries benefit. Poor countries become richer; rich countries earn higher returns than they would if they invested only in their own economies.

Strangely, international finance doesn’t work that way. Rich countries invest mainly in rich economies. Poorer countries get only a trickle of funds, not enough to lift out of poverty. The poorest half of the world (low-income and lower-middle-income countries) currently produces around $10 trillion a year, while the richest half of the world (high-income and upper-middle-income countries) produces around $90 trillion. Financing from the richer half to the poorer half should be perhaps $2-3 trillion year. In fact, it’s a small fraction of that.

The problem is that investing in poorer countries seems too risky. This is true if we look at the short run. Suppose that the government of a low-income country wants to borrow to fund public education. The economic returns to education are very high, but need 20-30 years to realize, as today’s children progress through 12-16 years of schooling and only then enter the labor market. Yet loans are often for only 5 years, and are denominated in US dollars rather than the national currency.

Suppose the country borrows $2 billion today, due in five years. That’s okay if in 5 years, the government can refinance the $2 billion with yet another five-year loan. With five refinance loans, each for five years, debt repayments are delayed for 30 years, by which time the economy will have grown sufficiently to repay the debt without another loan.

Yet, at some point along the way, the country will likely find it difficult to refinance the debt. Perhaps a pandemic, or Wall Street banking crisis, or election uncertainty will scare investors. When the country tries to refinance the $2 billion, it finds itself shut out from the financial market. Without enough dollars at hand, and no new loan, it defaults, and lands in the IMF emergency room.

Like most emergency rooms, what ensues is not pleasant to behold. The government slashes public spending, incurs social unrest, and faces prolonged negotiations with foreign creditors. In short, the country is plunged into a deep financial, economic, and social crisis.

Knowing this in advance, credit-rating agencies like Moody’s and S&P Global give the countries a low credit score, below “investment grade.” As a result, poorer countries are unable to borrow long term. Governments need to invest for the long term, but short-term loans push governments to short-term thinking and investing.

Poor countries also pay very high interest rates. While the US government pays less than 4 percent per year on 30-year borrowing, the government of a poor country often pays more than 10 percent on 5-year loans.

The IMF, for its part, advises the governments of poorer countries not to borrow very much. In effect, the IMF tells the government: better to forgo education (or electricity, or safe water, or paved roads) to avoid a future debt crisis. That’s tragic advice! It results in a poverty trap, rather than an escape from poverty.

The situation has become intolerable. The poorer half of the world is being told by the richer half: decarbonize your energy system; guarantee universal healthcare, education, and access to digital services; protect your rainforests; ensure safe water and sanitation; and more. And yet they are somehow to do all of this with a trickle of 5-year loans at 10 percent interest!

The problem isn’t with the global goals. These are within reach, but only if the investment flows are high enough. The problem is the lack of global solidarity. Poorer nations need 30-year loans at 4 percent, not 5-year loans at more than 10 percent, and they need much more financing.

Put more simply, the poorer countries are demanding an end to global financial apartheid.

There are two key ways to accomplish this. The first way is to expand roughly fivefold the financing by the World Bank and the regional development banks (such as the African Development Bank). Those banks can borrow at 30 years and around 4 percent, and on-lend to poorer countries on those favorable terms. Yet their operations are too small. For the banks to scale-up, the G20 countries (including the US, China, and EU) need to put a lot more capital into those multilateral banks.

The second way is to fix the credit-rating system, the IMF’s debt advice, and the financial management systems of the borrowing countries. The system needs to be reoriented towards long-term sustainable development. If poorer countries are enabled to borrow for 30 years, rather than 5 years, they won’t face financial crises in the meantime. With the right kind of long-term borrowing strategy, backed up by more accurate credit ratings and better IMF advice, the poorer countries will access much higher flows on much more favorable terms.

The major countries will have four meetings on global finance this year: in Paris in June, Delhi in September, the UN in September, and Dubai in November. If the big countries work together, they can solve this. That’s their real job, rather than fighting endless, destructive, and disastrous wars.