자본확충에도 매각 시도 전력

하나금융 인수 부담 지속

|

| KDB생명 제공 |

[헤럴드경제=김상훈 기자] KDB생명이 유상증자에 이어 후순위채 추가 발행에 나서며 매각성공을 위한 재무 건전성 제고에 박차를 가하는 모습이다. KDB생명의 잇따른 자본확충 노력이 우선협상대상자로 선정된 하나금융지주의 인수 완주 가능성에 어떤 영향을 미칠지 주목된다.

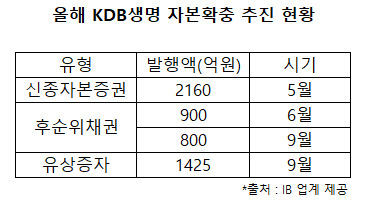

8일 관련 업계에 따르면 KDB생명은 지난 1일 이사회를 열고 1200억원 규모의 후순위채를 발행하기로 했다. 10년 만기에 5년 콜옵션(조기상환권)이 가능한 조건이다. 이는 앞서 지난 6월 900억원 후순위채 발행한 뒤 3개월만이다.

현재 KDB생명은 자본확충을 위해 전력을 다하는 모습이다. KDB생명은 지난달 1425억원 규모의 유상증자를 결정하기도 했다. 이보다 앞선 5월에는 2160억원의 신종자본증권을 발행하기도 했다. 앞서 산업은행은 6월 후순위채 발행 때와 5월 신종자본증권 발행 당시에 모두 지급보증을 섰는데 이번 후순위채 추가 발행에도 지급 보증을 검토 중인 것으로 전해졌다.

KDB생명은 이번 유상증자(1425억원)와 후순위채 추가 발행(1200억원)을 통해 이달 콜옵션 행사기일이 도래하는 2200억원 규모의 후순위채 상환에 사용할 것으로 보인다. 아울러 자본건전성 개선을 통한 원매자인 하나금융의 비용부담을 낮추기 위한 조치라는 분석도 나온다. 올해 1준기 기준 KDB생명의 신지급여력(K-ICS)비율은 47.7%(경과조치 적용 전)다. 보험업계 평균(경과조치 전 192.7%) 대비 크게 낮은 수준이다.

KDB생명의 지급여력비율을 끌어올리기 위해서는 조 단위 자금이 필요할 것으로 관측된다. 하나금융이 KDB생명을 인수하게 되면 지급여력비율을 끌어올리기 위한 자본확충 부담을 고스란히 떠안게 되는 셈이다.

신종자본증권과 후순위채 등은 일반 채권과 비교했을 때 상환 우선순위가 뒤에 있어 자본의 성격을 띤 자본성 증권으로 분류된다. 올 들어 KDB생명이 산업은행의 지급보증을 들어 가면서 채무증권을 지속적으로 발행한 이유도 이런 상황과 무관하지 않다.

이런 가운데 투자은행(IB) 업계 안팎에선 하나금융의 인수 완주 가능성에 주목하고 있다. 최근 하나금융은 KDB생명 인수를 위한 본실사 작업을 마무리하고 사실상 최종 결단만 남겨 높은 것으로 알려졌다.

하나금융은 실사 결과를 최종 검토한 뒤 심각한 문제가 없다고 판단하면 산업은행 측과 주식매매계약(SPA)을 체결할 전망이다. 이 과정에서 인수가격 협상도 진행된다. 그간 시장에서 언급되던 KDB생명 매각 가격은 구주매출 약 2000억원, 경영 정상화를 위한 신규 자금 용도인 유상증자 약 3000억원 이상 수준이다.

일각에선 하나금융이 KDB생명 인수를 중도 포기할 가능성도 제기된다. 하나금융은 지난 7월 실적 발표 당시 KDB생명 인수에 대해 구속력 없는 투자의향서를 제출했을 뿐이라며 위험하다고 생각되는 M&A는 할 생각이 없다고 밝힌 바 있다.

IB 업계 한 관계자는 “산업은행과 KDB생명의 자본확충이 매각가에 포함된다면 인수측 부담이 더 커질 수도 있다”며 “하나금융도 KDB생명 인수를 완료할 경우 재무구조 개선을 위한 자금지원이 필요하다는 점을 인지하고 있는 만큼 실사 결론을 어떤 식으로 냈는지가 관건”이라고 말했다.

award@heraldcorp.com