16년전 본텍 때와 ‘닮은 꼴’

현대글로비스 전면 나설수

현대ENG 상장 가능성 커져

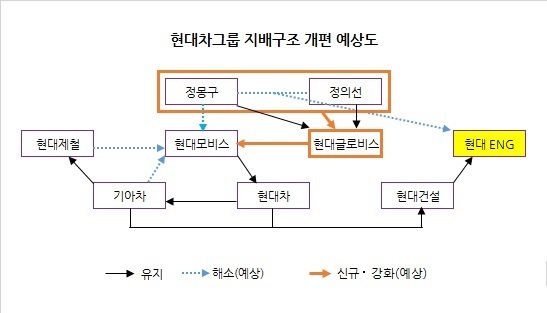

[헤럴드경제=홍길용 기자]현대모비스 분할합병이 중단되면서 현대차그룹 지배구조 개편의 향배에 관심이 높다. 2002년에도 현대모비스는 여론에 밀려 본텍과의 합병을 포기했다. 당시 합병비율이 본텍 대주주이던 정의선 전무에게 유리하다는 논란 때문이었다. 이후 현대차그룹은 한국로지텍과 엠코를 통해 후계구도를 강화하는 쪽으로 선회했다. 오늘의 현대글로비스와 현대엔지니어링이다.

그동안 정몽구 회장은 현대모비스를 통해 그룹을 지배했다. 이번에 중단된 분할합병 방안도 현대모비스의 지주사 역할을 더 강화하려는 선택이었다. 하지만 주주들의 지지를 얻지 못한 만큼 계속 고집하기는 쉽지 않다. 분할비율을 보완하거나 수정하더라도 결과적으로는 스스로의 잘못을 인정한 모양새기 된다.

지배구조 개편의 핵심은 순환출자 해소다. 기아차와 현대제철이 가진 5조2000억원 상당의 현대모비스 지분 처리다. 정 회장 부자이거나, 순환출자에서 자유로운 계열사다.

현대글로비스는 정 회장이 6.72%, 정 부회장이 23.29%의 지분을 보유 중이다. 주주 가운데 계열사는 현대차 뿐이며 지분율(4.88%)도 미미하다. 순환출자 해소가 쉽다. 올 1분기말 현금성자산(현금, 기타유동금융자산)만 7조3000억원에 달한다. 현대글로비스가 현대모비스 지분만 확보해도 정 회장 부자는 현재 수준의 그룹 지배력 유지가 가능하다. 더군다나 이 때 주식 거래 주체는 계열사들이다. 정 회장 부자가 굳이 세금을 낼 필요가 없다. 현대글로비스의 특수관계인 지분율은 과반이 넘는다는 점도 유리하다.

물론 문제는 있다. 총수 일가 지분율이 높아 일감몰아주기 규제 대상이다. 그렇다고 인적분할을 해 사업부문을 떼어낸다면, 강제로 지주사로 전환될 수 있다. 현행법상 자회사 지분가치가 자산의 절반을 넘으면 지주사로 전환해야 한다. 지주사가 되면 금융계열사를 떼어내야 하는 등 다양한 규제의 대상이 된다.

그래서 중요한 회사가 현대엔지니어링이다. 정 회장이 4.68%, 정 부회장이 11.72%, 현대글로비스가 11.67%의 지분을 보유중이다. 비상장이지만 현재 장외시장에서 주당 78민원 가까운 값에 거래되고 있다. 정 회장 부자의 지분율이 높아 주식을 팔아 현금으로 만들 수도 있고, 합병 등을 통해 지배력을 강화할 수도 있다. 그래서 더더욱 기업공개(IPO)가 필요하다. 총수 일가가 개입된 거래에서 비장상 회사의 가치평가는 ‘고무줄’ 논란을 피하기 어려운 게 현실이다. 주식시장에서 가치를 ‘공증’ 받을 필요가 있다. 현재 장외가 기준으로 정 회장 보유지분은 2700억원, 정 부회장 보유지분은 8900억원 가량이다. 상장효과를 감안하면 세금을 빼고도 최소 1조원 이상의 가치가 예상된다.

현대엔니지어링이 상장되면 현대글로비스와 합병도 가능하다. 합병법인의 자산은 현재 현대글로비스 자산의 2배가 넘게 된다. 지주사 강제전환 요건을 피할 수 있다.

한편 정 회장 부자가 직접 기아차가 보유한 3조9000억원대의 현대모비스 지분을 매입하는 경우에도 현대엔지니어링 주식은 긴요하다.

정 회장 보유 현대제철, 현대글로비스 지분가치는 약 1조5000억원이다. 정 부회장은 현대글로비스 지분가치 1조2000억원에 주식매각 대금(현대글로비스, 현대이노션)을 더하면 2조원 가량이 된다. 하지만 이 지분을 계열사에 팔면 세금 부담만 8000억원에 달한다. 현대엔니지어링 지분을 더해야 4조원대의 자금 마련이 가능하다.

kyhong@heraldcorp.com