|

| [게티이미지뱅크] |

[헤럴드경제=서경원 기자] 최근 실버게이트, 실리콘밸리은행, 크레디트스위스 등 금융기관들의 유동성 문제가 연이어 불거지면서 시스템 리스크에 대한 불안감이 고조되고 있는 가운데 그 어느 때보다도 최고 안전자산인 현금 보유 중요성이 확대되고 있다. 이런 맥락에서 현금 보유 비중이 높은 상장사에 더 관심을 기울여야 한다는 분석이 나온다.

김대준 한국투자증권 연구원은 20일 보고서를 통해 “예측이 무효한 시장이다”라며 “실리콘밸리은행 파산으로 촉발된 금융 불확실성이 투자자들을 곤혹스럽게 만들고 있다”고 말했다. 김 연구원은 “지난주 미국채 시장 흐름을 보면 이해가 된다”며 “밸류에이션에 사용되는 벤치마크인 미국채 10년물 금리가 하루에 20bp(1bp=0.01%포인트) 내외로 급변하면서 시장 대응이 힘들어졌다”며 “한국도 벤치마크인 국고채 3년 금리가 크게 움직이면서 투자자들의 부담을 더 가중시켰다”고 밝혔다.

이어 그는 “이번주도 순탄치 않을 가능성이 있다”며 “주말 간 미국과 유럽의 문제 은행을 살리기 위한 다양한 조치가 취해졌으나 아직 결정된 건 없다”고 관측했다. 또 김 연구원은 “퍼스트리퍼블릭은행과 크레디트스위스의 주가 하락은 여전히 진행 중”이라며 “후자의 CDS 프리미엄도 사업의 정상 운영이 불가능하다는 걸 시사하며, 채권 변동성 지수와 하이일드 스프레드 역시 안도감을 갖기엔 이르다는 것을 보여준다”고 강조했다.

아울러 김 연구원은 “FOMC(연반공개시장위원회)가 다가온 점도 관망심리를 키우는 요인”이라며 “이번 FOMC에서 기준금리가 25bp 올라갈 것으로 예상되는데 일부 은행에서 촉발된 불확실성으로 인해 기존의 통화정책 경로가 바뀌는 걸 연준(연방준비제도)이 선호하지 않는다고 생각하기 때문”이라고 설명했다. 그러면서 그는 “급격한 정책 변화는 시장에 잠재적 리스크가 있을 수 있다는 부정적인 신호를 줄 수 있어 지금은 기존 정책을 그대로 가져가는 게 나은 선택일 수 있다”고 분석했다.

김 연구원은 “다만 물밑에선 여러 조치가 진행 중이어서 위기가 빠르게 확산되진 않을 것이고, 연준의 대차대조표상 재할인창구를 위한 대출이 빠르게 일어난 점은 일부 은행이 유동성 유출에 대응하기 위한 조치를 취했음을 의미한다”며 “향후 급속도로 진행될 수 있는 뱅크런만 진정시킬 수 있다면 이번 위기도 넘어갈 수 있다는 생각”이라고 부연했다.

이어 그는 “다만 그간의 긴축 기조로 인해 현금 확보 니즈가 커진 것은 인정해야 한다”며 “은행의 유동성 부족 현상이 실물경제로의 자금 공급에 어려움을 준다면 기업도 자체 현금을 보유한 곳이 상대적으로 안전할 것”이라고 말했다.

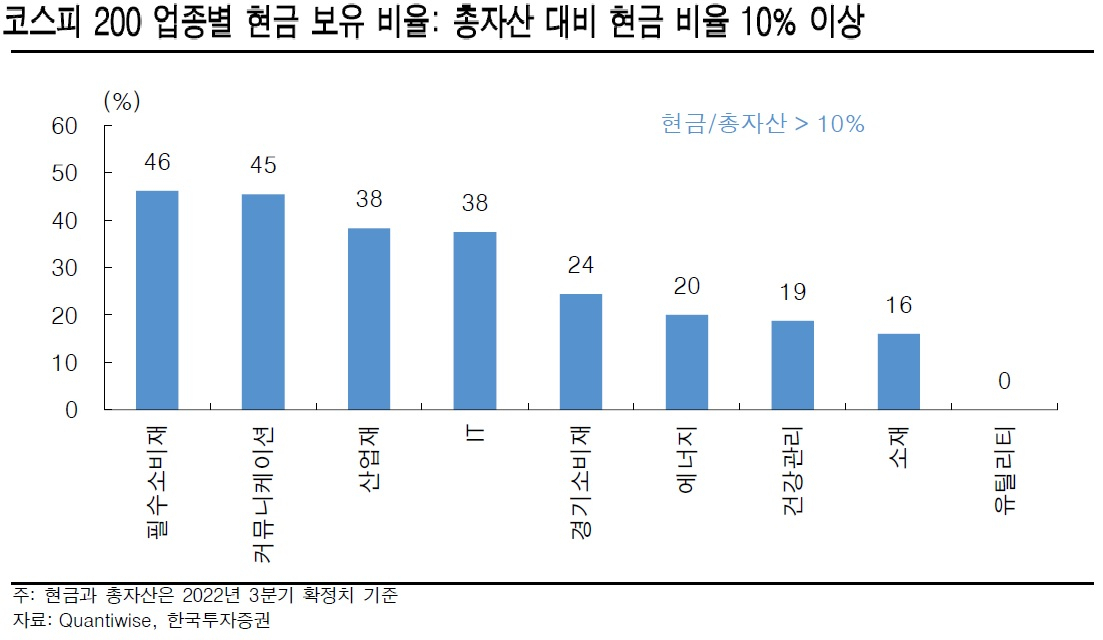

김 연구원은 또 “따라서 투자와 관련해 기업들의 현금 보유 수준을 점검할 필요가 있다”며 “업종 중에선 필수소비재, 커뮤니케이션, IT 등이 다른 업종보다 현금 비중이 높아 상대적으로 안정적인 흐름을 보일 전망”이라고 밝혔다.

gil@heraldcorp.com

gil@heraldcorp.com