인수예정자 '한화' 선정

한화, '방산' 신성장동력으로 육성

|

| 대우조선해양 가스선.[대우조선해양 제공] |

[헤럴드경제=김성미·정태일 기자] 한화그룹이 대우조선해양의 인수예정자로 선정된 배경에 관심이 쏠린다. 2008년 6조원에 이르던 몸값이 최근 2조원까지 떨어진 점이 대우조선해양 인수전에 다시 참여하게 된 이유로 꼽힌다. 한화는 신성장동력인 방산사업 육성을 위해 대우조선해양의 특수선을 원하고 있으나, 매각 측인 KDB산업은행의 입장 고수로 통매각이 될 전망이다.

26일 투자은행(IB)업계에 따르면 산업은행 등은 이날 오후 대우조선해양 매각을 본격화할 것으로 전망되는 가운데 스토킹호스 방식으로 매각 작업에 들어가면서 한화를 인수예정자로 선정할 계획이다.

스토킹호스 매각은 사전에 인수예정자를 미리 정해놓고 매각작업을 진행하되, 경쟁 입찰이 무산되면 인수예정자에 우선매수권을 주는 방식이다.

인수예정자로 선정될 한화는 에너지, 탄소중립, 방산·우주항공을 미래 산업으로 적극 육성한다는 목표를 세우고 방산사업 육성을 위한 방안으로 대우조선해양 특수선 인수를 검토, 이번 인수전에 참여하게 됐다. 다만 매각 측에서 분리 매각은 어렵다는 입장을 지키면서 통인수가 될 것으로 업계는 내다봤다.

한화가 대우조선해양의 특수선뿐만 아니라 상선까지 품는 검토를 하게 된 것은 단연 ‘가격’이 주요한 이유로 꼽힌다. 한화가 2008년 대우조선해양 매각입찰에 참여, 우선협상대상자로 선정된 당시 기업가치는 6조원으로 거론됐다. 그러나 적자 지속, 부채 확대 등으로 몸값이 떨어지면서 현재 매각가격으로 2조원이 점쳐지고 있다.

한화는 대우조선해양 매각을 위한 법률자문 선정 등은 아직 이뤄지지 않은 것으로 알려졌다. 즉 정부와의 협상을 통해 인수가격 눈높이가 맞춘 후 구체적인 조건은 자문사를 통해 결정할 것으로 보인다. 산은은 한화를 인수예정자로 선정한 이후 공개입찰 방식을 통해 또 다른 원매자가 있는지 타진해본다는 방침이다.

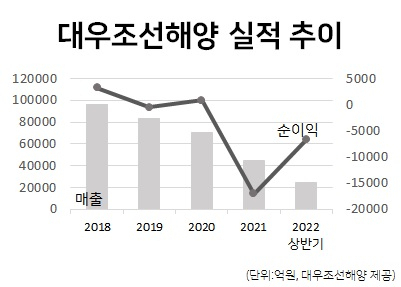

IB업계는 조선업 특성상 전략적투자자(SI)와의 시너지가 절실함에 따라 한화 외 다른 인수후보자를 찾기는 쉽지 않을 것이란 게 업계 중론이다. 또한, 충분한 수주, 높은 환율 호재에도 여전히 적자를 내고 있어 이를 감당할 만한 자금력이 뒷받침돼야하는 상황이다. 다만 매각가격이 과거보다 크게 낮아진 만큼 조선업에 관심이 있는 기업이 한화처럼 재도전할 수 있다는 시각도 있다.

한화그룹이 대우조선해양을 인수할 경우 최근 활발히 진행 중인 그룹 차원의 사업 재편은 정점에 달할 것으로 전망된다. 이미 한화에어로스페이스가 ㈜한화 방산 부문을 인수하고 자회사 한화디펜스를 합병하기로 하면서 한화그룹은 방산 사업 시너지 극대화에 주력하고 있다. 여기에 대우조선해양이 보유한 함정 등 방산 경쟁력이 합쳐질 경우 한화에어로스페이스가 육·해·공·우주 기술을 모아 2030년까지 ‘글로벌 디펜스 톱10’으로 거듭나겠다는 비전 실현 가능성은 더욱 높아질 수 있다는 평가다. 대우조선해양은 한국 해군의 잠수함과 구축함 등 주력 함정을 생산한 실적으로 국내 1위 함정 건조업체 자리를 지키고 있다. 잠수함과 구축함 등 함정 건조 기술로 최근 대우조선해양은 영국 방위산업체 밥콕과 ‘함정사업 분야 기술 개발을 위한 전략적 협력’도 체결했다.

나아가 한화그룹의 지속되는 사업 재편 향방에도 관심이 모아진다. 방산 부문 통합과 함께 그룹 지주사격인 ㈜한화가 한화에어로스페이스로부터 한화정밀기계 및 유관 회사를 인수하기로 확정하고, 자회사인 한화건설을 합병하는 것도 동시에 진행 중이다. 이로써 ㈜한화는 화약·무역·방산·기계 등 기존 사업 방향을 에너지·소재·장비·인프라로 바꿔 미래 사업에 집중할 계획이다.

이와 함께 한화솔루션이 태양광 사업을 강화하기 위한 사업 구조 재편에도 나서 갤러리아 부문을 인적분할하고 첨단소재 부문의 일부 사업(자동차 경량 소재와 EVA 시트)을 물적분할하기로 했다. 이 같은 결정에 따라 한화솔루션은 이번 분할로 기존 5개 사업 부문을 큐셀(태양광), 케미칼(기초소재), 인사이트(한국 태양광 개발사업 등)의 3개 부문으로 줄여, 에너지·소재 중심으로 사업 구조를 재편한다. 재계 한 관계자는 “한화가 대우조선해양을 인수하는 것은 그룹의 사업구조를 리빌딩하고 있는 과정의 연장선 상으로 볼 수 있다”며 “신사업 확대와 지속적인 기존 사업 재편을 통해 한화가 10대 그룹 중 가장 속도감 있는 그룹이 되고 있다”고 말했다.

또다른 재계 관계자는 “한화그룹이 대우조선해양 인수에 나선다면 방위산업과 친환경에너지 사업의 시너지가 우선적으로 예상된다”며 “대우조선해양의 설계·생산 능력과 한화그룹의 경쟁력을 결합해 나아가 조기 흑자전환까지 목표로 삼을 수 있을 것으로 보인다”고 말했다.

miii03@heraldcorp.comkillpass@heraldcorp.com

miii03@heraldcorp.comkillpass@heraldcorp.com