상장기업 가치를 평가하는데 있어 가장 중요한 두 가지 잣대인 성장성과 밸류에이션 측면 모두에서 포티스는 애매한 편이다.

먼저 성장성 측면이다. 포티스는 2007년 이후 2011년까지 연평균 매출 성장률 50%의 높은 성장성을 자랑한다. 휴맥스 등 선발 업체들이 장악한 국내 시장보다 해외로 눈을 돌려 고가 셋톱박스 시장을 공략한 것이 성공적이었다.

다만 매출의 50%가 유럽에서 나오는 탓에 지난해는 유로존 재정위기로 인해 매출 성장이 거의 정체됐다. 2012년 3분기 누적 매출액은 336억원으로 전년동기 대비 3% 증가에 그쳤다. 4분기 실적집계가 끝나지 않았지만, 연간으로도 지난해와 비슷하거나 소폭 증가하는 수준에 그칠 전망이다.

포티스의 상장 주관사인 하나대투증권의 이윤형 ECM(주식자본시장) 담당 상무는 지난 9일 간담회에서 “포티스는 올해 지난해 대비 30% 수준의 매출 증가를 목표로 하고 있다”며 “650억~700억원 수준이 될 것”이라고 밝혔다.

하지만 올해도 유럽의 경기개선을 기대하기 힘든 상황에서 회사측 바람대로 성장률 회복이 이뤄질 지는 미지수다.

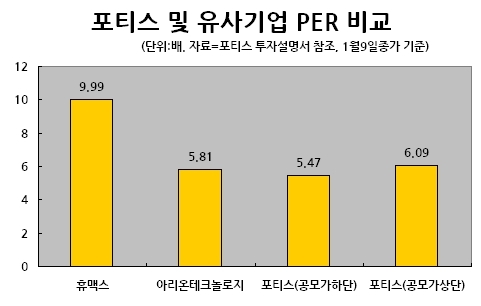

밸류에이션 측면에서도 주가수익비율(PER) 5~6배로 절대적인 수준에서 낮은 편이지만, 유사기업과 비교해 매력이 있다고 보기는 어렵다.

포티스의 공모가 산정에 활용된 유사 기업은 휴맥스와 아리온테크놀로지(이하 아리온) 2곳 뿐이다. 2011년 연간실적과 2012년 3분기 누적 실적을 바탕으로 공모가를 산정하는데, 가온미디어 홈캐스트 토필드 등 나머지 기업들이 영업이익이나 순이익에서 적자를 기록해 비교 대상이 되지 못한 탓이다.

2011년과 2012년 실적 평균 9일 종가 기준 휴맥스의 PER은 9.99배, 아리온은 5.81배다. 포티스의 PER은 공모가 밴드 하단(3500원) 기준 5.47배, 상단(3900원) 기준 6.09배다.

연간 매출액 500억원 규모의 포티스를 매출액 1조원으로 글로벌 셋톱박스 오픈마켓 시장 1위인 휴맥스와 단순 비교는 어렵다고 봤을 때, 현재 공모가 밴드가 과연 매력적인지에 대해서는 의문이 들 수 있다.

jwchoi@heraldcorp.com